ファクタリングは、個人事業主やフリーランスにも利用可能な資金調達手段です。

しかし、全てのファクタリング会社が個人事業主やフリーランサーに対応しているわけではありません。

例えば、「法人ではないから」という理由や「売掛金の総額が小さい」という理由でサービス利用を断られることもあります。

本記事では、個人事業主や自営業者でも気軽に利用できる、おすすめの信頼できるファクタリング会社をご紹介します。

私自身がファクタリングの利用経験があるので、その視点から各社のサービスを詳しく紹介していきます。

【ファクタリングに関する関連記事】

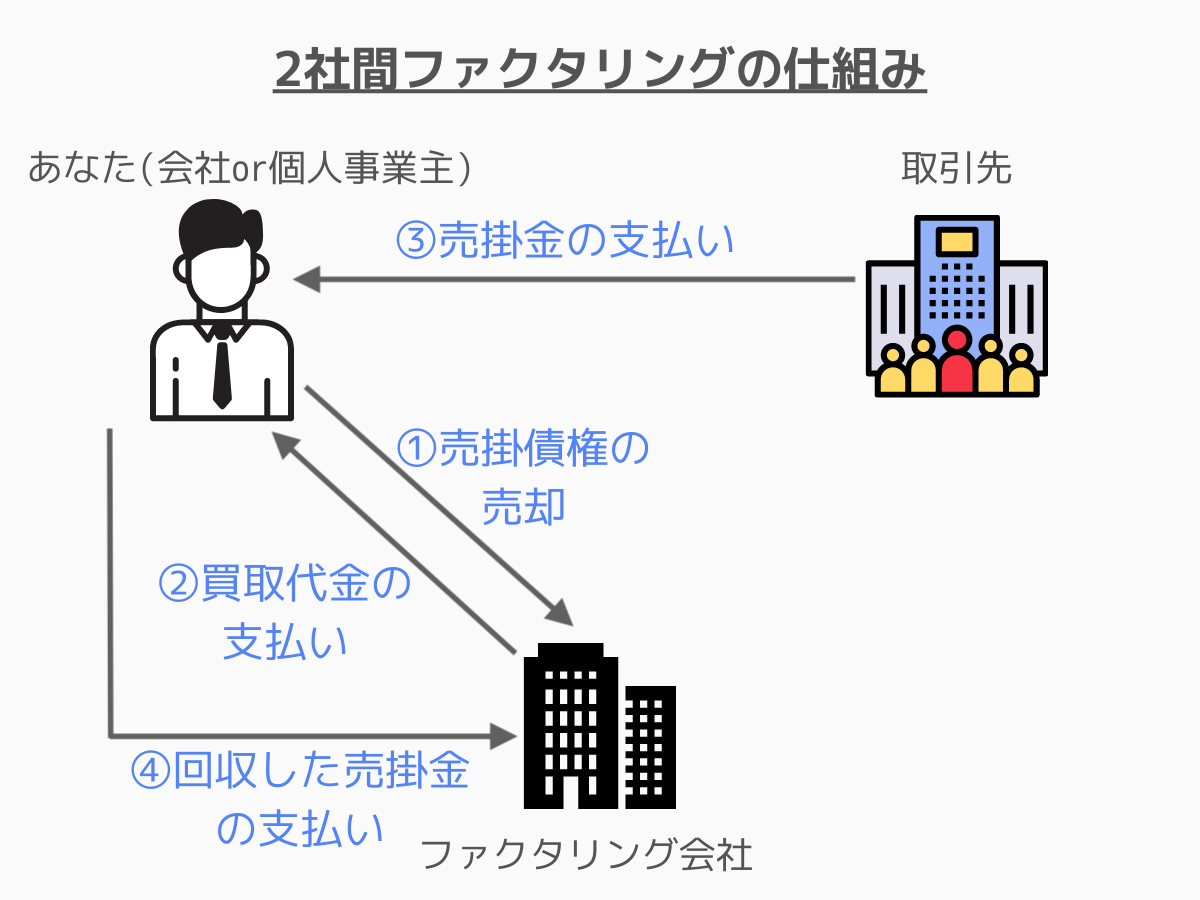

個人事業主がファクタリングで資金調達する仕組み

個人事業主でもファクタリングは利用できます。

ファクタリングは、売掛金を予定よりも早く現金に変えることができる手段となります。

例えば、以下のような状況を想像してみてください。

Aさんの事業所が300万円の大きな仕事を引き受けた。しかしながら、入金予定日は2ヶ月後で、それまでに人件費や家賃などの支払いが厳しくなりそうだ。

こういった場合に、ファクタリングは大変有効な資金調達方法となります。

Aさんは、2ヶ月後の入金を待つことなく、ファクタリング会社に300万円の売掛金をおよそ270万円で売ることができます。

こうすることで、Aさんのキャッシュフローの問題が解決し、事業運営をスムーズに続けることができます。

売掛金を持っている方ならば、法人だけでなく、個人事業主でもファクタリングを利用して資金調達ができます。

個人事業主にピッタリ!信頼できるファクタリング会社ランキング

ここでは、個人事業主(自営業者やフリーランス)に最適なファクタリング会社をご紹介します。

このランキングは、以下の要素を考慮し、筆者独自の視点で評価・選定しました。

- ファクタリングの買取実績

- 個人事業主が利用しやすいかどうか

- 申し込みから審査までの迅速さ

- 審査の柔軟性

- 買取可能な売掛金額の範囲(最低~最高)

【結論:個人事業主におすすめのファクタリング会社は以下3社です】

「QuQumo」「ペイトナーファクタリング(旧yup先払い)![]() 」の2社が最もおすすめです。

」の2社が最もおすすめです。

これらの会社は全てオンラインで契約が完了し、最短60分から3時間で現金化が可能です。

スマートフォンから請求書をアップロードするだけで利用できるので、操作も簡単です。まずは問い合わせをしてみて損はありません。

それでは、筆者が厳選した優良ファクタリング企業をご紹介していきます。

| サービス名 | QuQumo | ペイトナーファクタリング | labol(ラボル) | PAYTODAY | LINK | アクセルファクター | ファクターズ | Cool Pay(クールペイ) | 日本中小企業金融サポート機構 | ビートレーディング | MSFJ | アクティブサポート | チョウタツ王 | ファクタリングのトライ | ベストファクター | ファクタリング福岡 | FREENANCE | ファクタリングZERO |

| 総合評価 | [star rating=”5″] | [star rating=”5″] | [star rating=”4.5″] | [star rating=”4.5″] | [star rating=”4.5″] | [star rating=”4″] | [star rating=”4.5″] | [star rating=”4.5″] | [star rating=”4″] | [star rating=”4.5″] | [star rating=”4.5″] | [star rating=”4″] | [star rating=”4″] | [star rating=”4″] | [star rating=”4.5″] | [star rating=”3.5″] | [star rating=”4″] | [star rating=”3.5″] |

| 対応エリア | 全国 | 全国 | 全国 | 全国 | 全国 | 全国 | 全国 | 全国 | 全国 | 全国 | 全国 | 全国 | 全国 | 全国 | 全国 | 全国 | 全国 | 西日本 |

| オンライン契約 | 対応 | 対応 | 対応 | 対応 | 対応 | 対応(電話・メール) | – | 対応 | 対応 | 対応 | 対応 | -(郵送) | 対応 | – | 対応 | 非対応 | 対応 | – |

| 手数料 | 1%〜上限不明 | 10% | 一律10% | 1%〜9.5% | 2%〜上限不明 | 3%〜(2社間) | – | – | 1%〜10.5% | 4%〜12%(2社間) | 3.8%〜9.8 | 2%〜14.8% | – | 5%〜 | 2%〜20% | 2%〜上限不明 | 3%〜10% | 1.5%〜10% |

| 買取可能金額 | 30万円〜1億円 | 1万円〜 | 1万円〜 | 下限・上限なし(取材確認済) | – | 〜1億円 | 30万円〜3,000万円 | 30万円〜上限不明 | 制限なし(数万円〜数千万円の買取実績あり※取材確認) | 無制限(3万円〜7億円の買取実績あり) | 10万円〜500万円 | 〜300万円 | 30万円〜3億円 | 下限上限不明 | 30万円〜1億円 | 50万円〜2,000万円 | 1万円〜300万円 | 20万円〜5,000万円 |

| 入金スピード | 最短2時間 | 最短10分 | 最短60分 | 最短30分 | 最短2時間 | 最短即日 | 最短4時間 | 最短60分 | 最短3時間 | 最短5時間 | 最短即日 | 最短当日 | 最短当日 | 最短即日 | 最短24時間 | 最短12時間 | 最短即日 | 最短即日 |

| 個人事業主 | 可 | 可 | 可 | 可 | 可 | 可 | 可 | 可 | 可 | 可 | 可 | 可 | 可 | 可 | 可 | 可 | 個人事業主のみ | |

| 公式サイト |

オンライン完結・スタッフのサポートあり「QuQumo」

【おすすめ度】[star rating=”5″]

| 項目 | 詳細 |

| 即日対応 | 入金まで最短2時間 |

| 個人事業主(自営業)の利用 | 可 |

| 手数料 | 1%〜上限不明 |

| 対応エリア | 全国 |

| 取引可能額 | 5万円〜数千万円(取材確認済) |

| 必要書類 | 請求書、通帳コピー、身分証 |

| 運営会社 | 株式会社アクティブサポート |

| 所在地 | 〒170-0013 東京都豊島区東池袋3-9-12 ニットービル9階 |

| 設立 | 2017年9月 |

| 資本金 | 1,000万円 |

| 代表者 | 羽田 光成 |

| メリット |

|

| デメリット |

|

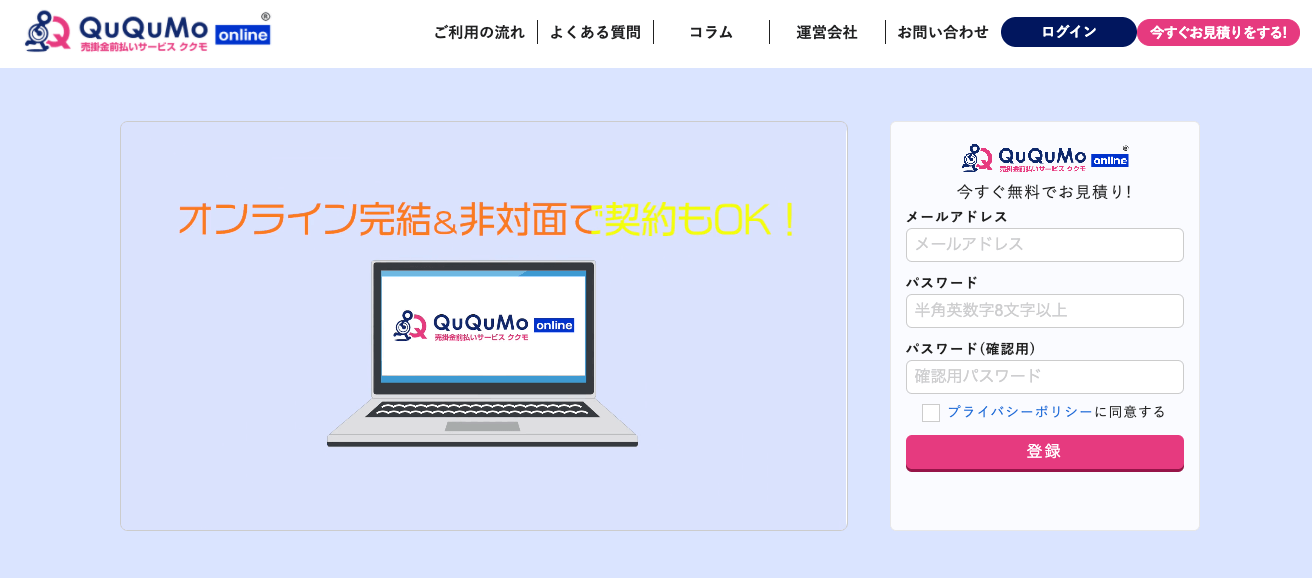

QuQumoは、来店が不要で、全国どこからでもインターネット契約が可能なファクタリングサービスです。

電子契約サービス「クラウドサイン」を利用しているため、書類の記入や印鑑を押すといった手間も一切不要です。

- 申し込みから入金まで最短2時間

- 債権譲渡登記は不要

- 審査は請求書と通帳のみで完了

という特長があり、急な資金調達が必要な方にとっては大変便利なサービスです。

さらに、初めて取引を行う会社の売掛金でも、積極的に買い取る柔軟な審査が行われているのも、QuQumoの大きな魅力の一つです。

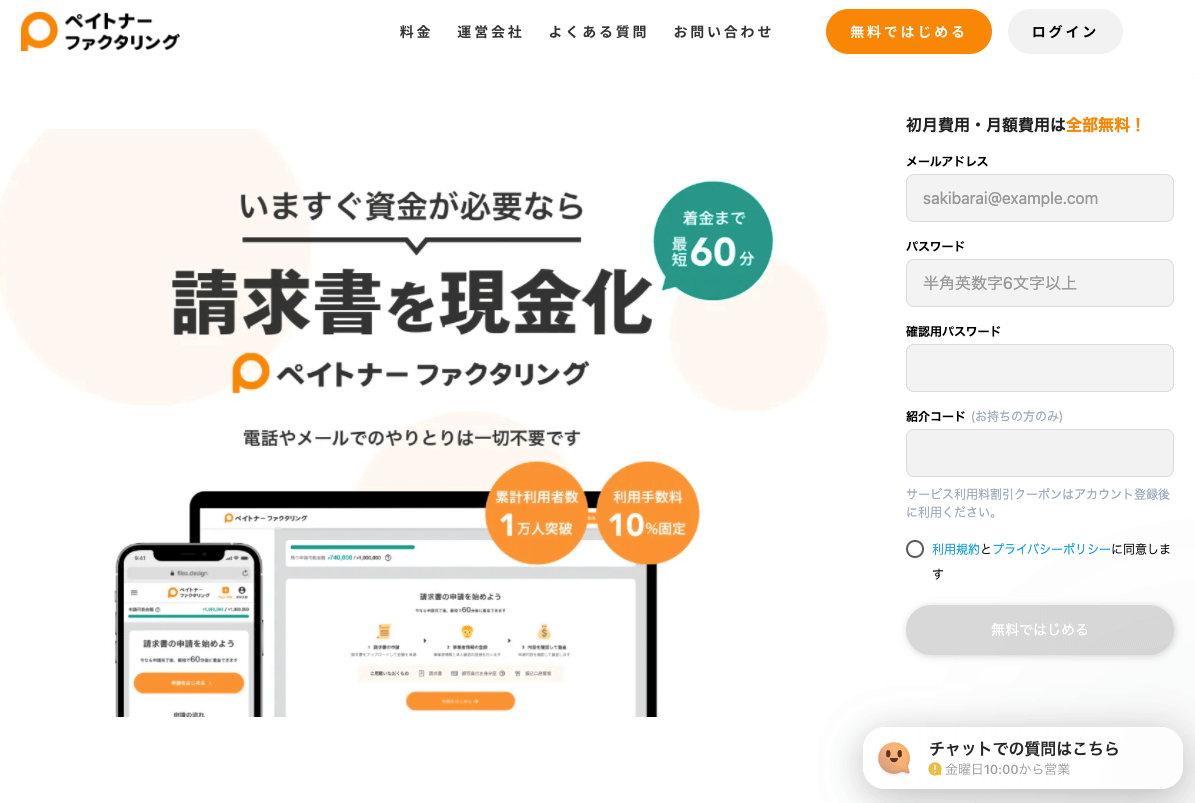

フリーランス専門「ペイトナーファクタリング(旧yup先払い)

【おすすめ度】[star rating=”5″]

| 項目 | 詳細 |

| 入金スピード | 最短10分 |

| 個人事業主(自営業)の利用 | 個人事業主・フリーランス向け |

| 手数料 | 一律10% |

| 対応エリア | 全国 |

| 取引可能額 | 1万円〜(初回利用時は上限25万円) |

| 申請書類 | 請求書、本人確認書類のみ |

| 運営会社 | ペイトナー株式会社(旧yup株式会社) |

| 所在地 | 〒107-6003 東京都港区赤坂1-12-32 アーク森ビル3階 |

| 設立 | 2019年2月 |

| 資本金 | 3億6,863万4,614円(資本準備金含む) |

| 代表者 | 阪井 優 |

| メリット |

|

| デメリット |

|

ペイトナーファクタリング(旧yup先払い)![]() は、個人事業主・フリーランスに特化したオンライン完結ファクタリングです。

は、個人事業主・フリーランスに特化したオンライン完結ファクタリングです。

最大の特徴は、最短10分で申請〜入金まで完了するスピード感と、必要書類の少なさです。

利用にあたって必要なのは、請求書と身分証明書の2点とWebサイト・SNSアカウントなど事業の実態が分かるURLもしくは通帳の入出金履歴書のみ。

初回利用時は最大25万円までの請求書しか現金化ができませんが、1万円〜25万円までの請求書をファクタリングしたい場合にはおすすめです。

上場企業が提供するファクタリング「labol(ラボル)」

【おすすめ度】[star rating=”4.5″]

| 項目 | 詳細 |

| 即日対応 | 可(最短60分) |

| 個人事業主(自営業)の利用 | 個人事業主・フリーランス専門 |

| 手数料 | 10% |

| 対応エリア | 全国 |

| 取引可能額 | 1万円〜 |

| 運営会社 | 株式会社ラボル(株式会社セレス(東証プライム上場)の100%子会社) |

| 所在地 | 〒158-0097 東京都世田谷区用賀四丁目10番1号 世田谷ビジネススクエア タワー 24階 |

| 設立 | 2021年12月 |

| 資本金 | 5,000万円 |

| 代表者 | 吉田 教充 |

| メリット |

|

| デメリット |

|

labol(ラボル)![]() は、東証プライムに上場している株式会社セレスが運営するオンラインファクタリングサービスです。

は、東証プライムに上場している株式会社セレスが運営するオンラインファクタリングサービスです。

個人事業主、小規模事業者を対象としており、1万円の請求書から買取してもらうことができます。

Googleの口コミでも以下のような高評価が多数寄せられています。

ラボルを初めて利用した感想。すべての手続きはオンラインで完結でき、

ウェブ面談などもなくとても気軽に利用できました。

入金時間も前日15時以降に申し込みをして次の日の昼すぎには入金されてました。

買取申請に必要なものは、請求書。エビデンスも、請求金額、支払期限、担当者のメールアドレスが確認できるメールを動画撮影したものだけでOKでした。

必要書類も少ないのでとてもおすすめです。

他社で断られた請求書も買取して頂くことができました。

対応も丁寧で、ファクタリング会社の中でも非常に良いと思います。乗り換える価値ありです。継続的に利用させていただきます。

特に少額の請求書をお持ちの方、他社で買取を断れた方などにおすすめのファクタリングサービスです。

女性にもおすすめ「PAYTODAY(ペイトゥデイ)」

【おすすめ度】[star rating=”5″]

【おすすめ度】[star rating=”5″]

| 項目 | 詳細 |

| 即日対応 | 入金まで最短30分 |

| 個人事業主(自営業)の利用 | 可 |

| 手数料 | 1%〜9,5% |

| 対応エリア | 全国どこでも利用可 |

| 取引可能額 | 下限・上限なし(取材確認済) |

| 会社名 | Dual Life Partners株式会社 |

| 所在地 | 東京都港区南青山2-2-6ラセーナ南青山7F |

| 設立 | 2016年4月 |

| 代表者 | 矢野名都子 |

| メリット |

|

| デメリット |

|

PAYTODAY![]() は、経営者をはじめ、スタッフの7割以上が女性というファクタリングサービスです。

は、経営者をはじめ、スタッフの7割以上が女性というファクタリングサービスです。

オンライン完結のAIファクタリングサービスで、申請から審査までWebで完結。

手数料も【1%〜9.5%】と業界最低水準。(手数料上限が10%を切るファクタリングサービスは数えるほどしかありません)

さらに、「利用者の安心のために」と貸金業を取得していたり、スタッフ顔出しで情報開示を積極的に行なっている点からも安心して利用できるサービスです。

請求書の写真を撮って送るだけ「LINK」

| 項目 | 詳細 |

| 即日対応 | 最短2時間 |

| 個人事業主(自営業)の利用 | 可 |

| 手数料 | 2%〜 |

| 対応エリア | 全国で利用可 |

| 取引可能額 | 〜1億円 |

| 必要書類 | 請求書、身分証、通帳コピー、決算書 |

| 運営会社 | 株式会社日本ビジネスリンクス |

| 所在地 | 〒170-0013 東京都豊島区東池袋一丁目35番11号 スタックスビル 601号 |

| 設立 | 2019年 |

| 資本金 | 1,000万円 |

| 代表者 | 宮田 久義 |

| メリット |

|

| デメリット |

|

LINKは、オンライン契約で利用できるファクタリングサービスです。

AIによる10秒無料査定機能があり、以下の5つの質問に答えるだけで 概算の資金調達額と手数料が分かります。

- 売掛先の事業形態(法人・個人事業主etc)

- 売掛先の企業規模

- 売掛先への請求額

- 売掛先との取引状況(初回・継続)

- 契約書の有無

電子契約には、弁護士ドットコムのクラウドサインを利用しています。

面倒な署名捺印の作業はいりません。請求書や通帳コピーなどの提出はWEBから可能です。

審査通過率98.7%!他社NGの請求書も積極買取「BIZパートナー」

【おすすめ度】[star rating=”5″]

| 項目 | 詳細 |

| 即日対応 | 入金まで最短1時間 |

| 個人事業主(自営業)の利用 | 可 |

| 手数料 | – |

| 対応エリア | 全国 |

| 取引可能額 | 10万円〜1億円 |

| 運営会社 | BIZパートナー株式会社 |

| 設立 | 2020年5月 |

| 資本金 | 10,000,000円 |

| 代表取締役 | 河野 章 |

| メリット |

|

| デメリット |

|

BIZパートナーは、2020年に設立した新興ファクタリング会社の1社です。

新興企業ながら年間契約件数は約3,000件。独自の審査スキームを持っており、高い審査通過率を誇ります。

あまりHP等での情報は多くないものの、以下のようなGoogleの口コミもあり、利用者からの評価は高いです。

資金調達が必要で、ファクタリングについてを調べているときにここの記事?を見て連絡。記事も分かりやすかったが、実際の説明も分かりやすくて良かった。(引用:Google口コミ)

急ぎで資金が必要になり経営者仲間に相談したところ、ここを勧められました。スピーディーに対応してくれ助かりました。(引用:Google口コミ)

豊富な実績と確かな信頼感「アクセルファクター」

【おすすめ度】[star rating=”5″]

| 項目 | 詳細 |

| 即日対応 | 可 |

| 個人事業主(自営業)の利用 | 可 |

| 手数料 | 2社間ファクタリング:2%〜20% |

| 対応エリア | 全国 |

| 取引可能額 | 目安:5万円〜3億円まで(上限下限は明確には決まっていない) |

| 会社名 | 株式会社アクセルファクター |

| 所在地 | 本社:〒169-0075 東京都新宿区高田馬場1丁目30-14 コルティーレ高田馬場1F |

| 設立 | 2018年10月 |

| 資本金 | 2億8,447万円(グループ総資本金) |

| 代表者 | 本成 善大 |

| メリット |

|

| デメリット |

|

アクセルファクターは、業界トップラスの実績を誇る優良ファクタリング会社です。

運営母体は、資本金1億円以上、従業員200名以上を擁するネクステージグループ。

ファクタリング会社の多くは独立した会社ですが、その中でもアクセルファクターは母体が大きく信頼できる会社です。

1,000万円までの中金額帯であれば、平日15時までの申し込みで当日中に入金できる可能性が高いです。

HP内にスタッフの顔も紹介されており、安心・安全に利用できるファクタリング会社の筆頭です。

ファクタリングプラスでは、担当者へのインタビューも掲載しています。

申込から買取まで最短4時間!即日買取の「ファクターズ」

【おすすめ度】[star rating=”5″]

| 項目 | 詳細 |

| 即日対応 | 最短4時間で現金化可 |

| 個人事業主(自営業)の利用 | 可 |

| 手数料 | – |

| 対応エリア | 全国 |

| 取引可能額 | 30万円〜3,000万円 |

| 運営会社 | 株式会社ワイズコーポレーション |

| 設立 | 2017年3月 |

| 代表者 | 馬込 喜弘 |

| 資本金 | 1,000万円 |

| メリット |

|

| デメリット |

|

ファクターズの最大の特徴は、審査通過率93.4%とという柔軟な審査基準です。

「売掛金の支払いサイトが長い」「取引先が設立したばかり」など、他のファクタリング会社では断られてしまう売掛債権でも、ファクターズなら買取してもらえる可能性があります。

また、入金までのスピードも早く、申し込みから入金まで最短4時間。

午前中に問い合わせをすれば、15時までに現金化が可能です。

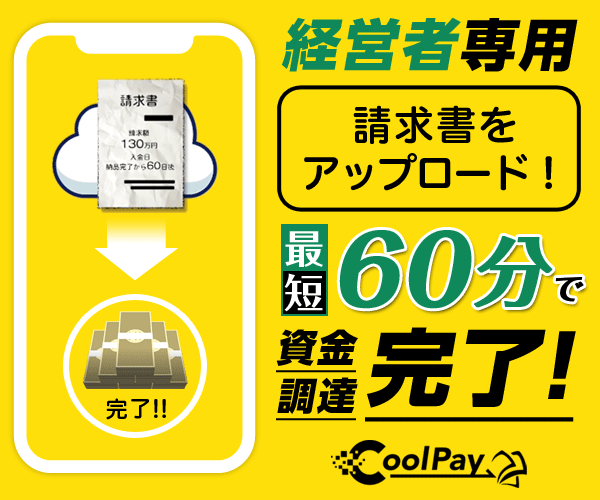

請求書・注文書を最短60分で現金化「Cool Pay(クールペイ)」

| 項目 | 詳細 |

| 即日対応 | 入金まで最短60分 |

| 個人事業主(自営業)の利用 | 可 |

| 手数料 | – |

| 対応エリア | 全国 |

| 取引可能額 | 30万円〜 |

| 契約書類 | 審査時:請求書、通帳コピー |

| 運営会社 | 株式会社エムライズ |

| 所在地 | 東京都大田区山王2-1-8山王アーバンライフ1003号室 |

| 設立 | 2007年12月 |

| 資本金 | 999万円 |

| メリット |

|

| デメリット |

|

Cool Payは、業界初・最短60分で請求書を現金化できるAI型のファクタリングサービス。

利用は簡単3ステップです。

- 手元の請求書・注文書をスマホで撮影してCool Payへアップロード

- 必要情報をもとに審査・最短20分で買取可能金額をお知らせします

- お見積もり内容で問題なければ、契約承諾後にお振込!

面談も不要でオンライン契約で完結するため、全国どこの事業者でも利用できます。

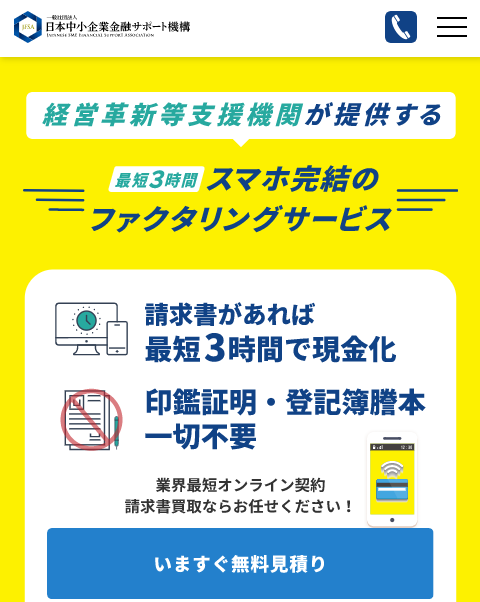

一般社団法人が運営「日本中小企業金融サポート機構」

| 項目 | 詳細 |

| 即日対応 | 可 |

| 個人事業主(自営業)の利用 | 可 |

| 手数料 | 1%〜10.5% |

| 対応エリア | 全国 |

| 取引可能額 | 制限なし(数万円〜数千万円の買取実績あり※取材確認済) |

| 取引実績 | 建設業・派遣業・介護業・製造業・運送業・卸業・サービス業・個人事業主、などどんな業種でも対応OK! |

| 運営会社 | 一般社団法人 日本中小企業金融サポート機構 |

| 所在地 | 〒105-0011 東京都港区芝公園一丁目3-5 ジー・イー・ジャパンビル2階 |

| 設立 | 2017年5月 |

| 代表者 | 谷口 亮 |

| メリット |

|

| デメリット |

|

日本中小企業金融サポート機構、は一般社団法人が運営しているファクタリングサービスです。

契約はスマホで完結。オンラインで利用でき、たったの3時間で現金振込が完了します。

手数料も業界最安級の基準。信頼感の高いファクタリング会社に依頼したい方にはおすすめです。

業界トップクラスの知名度・実績「ビートレーディング」

【おすすめ度】[star rating=”5″]

| 項目 | 詳細 |

| 即日対応 | 最短5時間 |

| 個人事業主(自営業)の利用 | 可 |

| 手数料 | 2社間ファクタリング:4%〜12%

3社間ファクタリング:2%〜9% |

| 対応エリア | 全国 |

| 取引可能額 | 下限・上限なし(取材確認済。過去3万円〜7億円までの買取実績あり) |

| 契約書類 |

|

| 運営会社 | 株式会社ビートレーディング |

| 所在地 | 〒105-0012 東京都港区芝大門一丁目2-18 野依ビル3階・4階 |

| 設立 | 2012年4月 |

| 代表者 | 佐々木 英世 |

| メリット |

|

| デメリット |

|

ビートレーディングは、2社間ファクタリング業界の中でトップクラスに業歴が長い(設立2012年)ファクタリング会社です。

ファクタリング会社としては、規模も大きく、東京・大阪・福岡・仙台と全国に支店を持っています。

多数の取引事例があることから、資金調達に関する豊富な知識を持ったスタッフが多いのもビートレーディングならではの特徴です。

土日可!急な資金調達に役立つ「onfact(オンファクト)」

| 項目 | 詳細 |

| 即日対応 | 最短1日 |

| 個人事業主(自営業)の利用 | 可 |

| 手数料 | 2%〜 |

| 対応エリア | 全国 |

| 取引可能額 | 30万円〜1億円 |

| 契約書類 |

|

| 運営会社 | 株式会社onfact |

| 所在地 | 〒160-0022 東京都新宿区新宿1-36-2新宿第七葉山ビル3F |

| 設立 | 2020年4月 |

| 代表者 | 西門 雄史 |

| メリット |

|

| デメリット |

|

on factは、ファクタリング会社では珍しい土日にも対応している会社です。

ネット完結ではありませんが、手続きは簡略化されており、審査は書類のみでOK。電話ヒアリングなどはありません。

あなたの置かれた状況に応じて、柔軟な対応してくれます。急ぎの場合は、とにかく話を早く進めてくれるので、いざという時に心強いファクタリング会社です。

個人事業主に特化!10万円の小口債権から買取対応「MSFJ」

【おすすめ度】[star rating=”4.5″]

| 項目 | 詳細 |

| 即日対応 | 最短3時間 |

| 個人事業主(自営業)の利用 | 可 |

| 手数料 | 3.8%〜9.8% |

| 対応エリア | 全国 |

| 取引可能額 | 10万円〜500万円 |

| 契約書類 | 請求書、通帳コピー、身分証コピー |

| 運営会社 | MSFJ株式会社 |

| 設立 | 2017年9月 |

| 資本金 | 9,000,000円 |

| 代表取締役 | 十和田 和希 |

| メリット |

|

| デメリット |

|

MSFJ![]() は、個人事業主専門のファクタリングサービスを提供しているファクタリング会社です。

は、個人事業主専門のファクタリングサービスを提供しているファクタリング会社です。

10万円〜の少額債権の買取に対応しているだけではなく、手数料も3.8%〜9.8%と業界最低水準.

さらに即日現金化対応、全国対応可能ということで、まず見積依頼して損はないと思います。

複数のファクタリング業者に一括見積もり!「チョウタツ王」

【おすすめ度】[star rating=”4″]

| 項目 | 詳細 |

| 即日対応 | 最短即日 |

| 個人事業主(自営業)の利用 | 可 |

| 手数料 | 査定先のファクタリング業者による |

| 対応エリア | 全国 |

| 取引可能額 | 30万円〜1億円 |

| 契約書類 | 査定先のファクタリング業者による |

| 運営会社 | 株式会社JC |

| 所在地 | 〒174-0076 東京都板橋区上板橋3−16−5 |

| 設立 | 2018年8月 |

| 資本金 | – |

| 代表取締役 | 福田 善仁 |

| メリット |

|

| デメリット |

|

チョウタツ王は、複数のファクタリング会社へ無料一括見積もりができる業界初のサービスです。

1社1社に申し込みを行う手間を省くことができ、最大8社のファクタリング会社が提示した売掛金の買取金額を比較することができます。

出来るだけ良い条件で買取ってもらいたい方や複数社に見積もりをとる手間をかけたくない人にはおすすめのサービスです。

365日24時間いつでも対応!「ファクタリングのトライ」

【おすすめ度】[star rating=”4″]

| 項目 | 詳細 |

| 即日対応 | 最短即日 |

| 個人事業主(自営業)の利用 | 可 |

| 手数料 | 2社間ファクタリング:5%〜 |

| 対応エリア | 全国 |

| 取引可能額 | 10万円〜数千万円(取材確認済) |

| 運営会社 | 株式会社SKO |

| 所在地 | 〒110-0015 東京都台東区東上野2-21-1-4Fケーワイビル |

| 設立 | 2018年2月 |

| 資本金 | 10,000,000円 |

| 代表取締役 | 廣澤 悠哉 |

| メリット |

|

| デメリット |

|

ファクタリングのトライは、2018年設立とファクタリング業者。

利用者の状況に合わせた柔軟な対応で、可能な限り、即日入金をしてくれるようサポートしてくれます。

業界最低水準の手数料2%〜!安さと速さが売り「ベストファクター」

【おすすめ度】[star rating=”4.5″]

| 項目 | 詳細 |

| 即日対応 | 最短当日 |

| 個人事業主(自営業)の利用 | 可 |

| 手数料 | 2社間ファクタリング:2%〜20% |

| 対応エリア | 全国 |

| 取引可能額 | 30万円から1億円(目安) |

| 会社名 | 株式会社アレシア |

| 設立 | 2017年1月 |

| 代表者 | 班目裕樹 |

| メリット |

|

| デメリット |

|

ベスト・ファクターは、2社間ファクタリングに対応しており、法人・個人事業主どちらも利用可なファクタリングサービスです。

業界最低水準2%(3社間ファクタリング )〜の手数料が特徴です。

また、毎月の買取実績をHP上で公開するなど、情報開示にも積極的な点も魅力。どなたにもおすすめできるファクタリング会社の1つです。

上場企業が運営!GMOグループの「FREENANCE(フリーナンス)」

【おすすめ度】[star rating=”4″]

| 項目 | 詳細 |

| 即日対応 | 可 |

| 個人事業主(自営業)の利用 | 個人事業主・フリーランスのみ |

| 手数料 | 3%〜10% |

| 対応エリア | 全国 |

| 取引可能額 | 1万円〜 |

| 企業名 | GMOクリエイターズネットワーク株式会社 |

| 設立 | 2002年4月 |

| 本社所在地 | 東京都渋谷区桜丘町26番1号 セルリアンタワー |

| 資本金 | 9,165万円 |

| メリット |

|

| デメリット |

|

少し毛色は異なりますが、個人事業主・フリーランスのためのお金と保険のサービス「フリーナンス![]() 」もご紹介したいと思います。

」もご紹介したいと思います。

フリーナンスに加入すると、業務中の事故・怪我などの補填をしてくれる保険(最高5,000万円補填)に加入でき、また必要に応じて即日ファクタリングサービスを利用できます。

口座開設には1〜2週間程度時間が必要ですが、一度開設しておけば即日現金化も可能。

九州・四国・近畿エリア専門の「ファクタリングZERO」

![]() 【おすすめ度】[star rating=”3.5″]

【おすすめ度】[star rating=”3.5″]

| 項目 | 詳細 |

| 最短入金 | 最短30分 |

| 個人事業主・自営業の利用 | 可 |

| 手数料 | 1.5%〜10%(100万円買取で、90~98.5万円) |

| 対応エリア | 九州・中国・四国・近畿エリア |

| 取引可能額 | 20万円〜5,000万円 |

| 企業名 | 株式会社スリートラスト |

| 設立 | 2011年12月 |

| 本社所在地 | 福岡市博多区博多駅東1-1-16 第2高田ビル402 |

| 資本金 | 9,000万円 |

| メリット |

|

| デメリット |

|

ファクタリングZERO![]() は、博多駅徒歩5分圏内にオフィスを構えるファクタリング会社です。

は、博多駅徒歩5分圏内にオフィスを構えるファクタリング会社です。

「即日入金対応」「来店不要」という特徴を持ち合わせています。

最低買取金額も20万円〜と他社と比べて低く、幅広い債権の買取に対応していますので、九州・関西エリアの方は公式HPを確認してみてください。

【個人事業主の目的別】おすすめファクタリング会社

「審査スピード」「手数料」「最低買取金額」という3つのポイントで、個人事業主が使えるおすすめのファクタリング業者を紹介していきます。

とにかく早く現金が必要な方

申し込みから入金までのスピードが早いファクタリング会社を、ランキング順で発表します。

- ペイトナーファクタリング

:最短10分

:最短10分 - labol(ラボル)

:最短60分

:最短60分 - PAYTODAY

:最短60分

:最短60分 - CoolPay:最短60分

- LINK:最短2時間

- QuQumo:最短2時間

入金までのスピードは、ファクタリング会社選びの重要な指標です。

ファクタリング会社の多くは、対面契約を必須としていることが多いため、スピード感を優先するのであれば、Web上で手続きに対応しているファクタリング事業者を検討してみてください。

オンライン契約に特化しているペイトナーファクタリング![]() 、labol(ラボル)

、labol(ラボル)![]() PAYTODAY

PAYTODAY![]() 、CoolPay、LINK、QuQumoは、最短1〜2時間で資金調達が可能です。

、CoolPay、LINK、QuQumoは、最短1〜2時間で資金調達が可能です。

なるべく手元に多くのキャッシュを残したい方

個人事業主・自営業が使えるファクタリング業者の中で最低手数料が安い上位3社をご紹介します。

-

- PAYTODAY

:1%〜9.5%

:1%〜9.5% - ペイトナーファクタリング

:10%

:10% - QuQumo:1%〜14.8%

- PAYTODAY

ファクタリング手数料は、あなたが売却しようとしている売掛債権の内容など、個別の事情を踏まえて決定しているというのが実態です。

「最低買取手数料はA社の方が安かったが、自分のシチュエーションだとB社の方が手数料が安く済んだ」というケースも起こり得ます。

ファクタリングを利用する際は、最低2〜3社には見積もりを取って、手数料を比較することをおすすめします。

少額の請求書を現金化したい方

少額債権・小口債権でも利用できるファクタリング業者をご紹介します。

- ペイトナーファクタリング

:1万円〜

:1万円〜 - labol(ラボル)

:1万円〜

:1万円〜 - PAYTODAY

:1万円〜

:1万円〜 - BIZパートナー

- :10万円〜

- MSFJ

:10万円〜

:10万円〜

ファクタリングの買取金額は「最低30万円〜」としている事業者が多いです。

30万円未満の売掛債権を買い取ってもらうには、上記のいずれかのファクタリング会社を利用してください。

個人事業主のファクタリング利用が難しい理由

なぜ、ファクタリング会社の中には、個人事業主の利用をNGにしている会社があるのでしょうか?理由は大きく3つあります。

- 売上債権の金額が十分ではない

- 取引が不安定

- 債権譲渡登記ができない

理由①:売上債権の金額が買取最低金額に達していない

買取型ファクタリングの利用条件や概要には、最大1000万円・1億円の売掛債権に対応可能といったように、大金が取引金額について対応できる旨が記載されています。

確かに取引金額の幅は広いのですが、下限についてよく確認することが大切です。

ファクタリングサービスの多くは、100万円以下など少額買取については対応していません。というのもファクタリング会社からすると、債権金額の大きさに関わらず実作業の負担は変わらないのです。

本記事でご紹介しているファクタリング会社は30万円などの少額ファクタリングにも対応しています。

理由②:取引が不安定

ファクタリング会社の審査を通過する条件として、利用者が安定的に売上をあげているかといった点も上げられます。

ファクタリング会社にとっては、取引先となるファクタリング利用者の安定性は、売上を安定させるために必要になります。

もちろん、安定した収益をあげている個人事業主の方もいらっしゃるかと思いますが、一般的に取引が不安定だったり変動が大きかったりする個人事業主の形態では、利用が難しい傾向があります。

理由③:債権譲渡登記ができない

ファクタリングの場合、通常は債権譲渡登記という手続きを行います。

同じ債権を他のファクタリング会社に二重買取させないようにするためです。ただし、個人事業主の場合はこの債権譲渡登記を取ることができません。

つまり、ファクタリング会社は「個人事業主を信頼」するしかありません。だったらファクタリング会社としては取引NGにした方がリスクを負わずすむということです。

こうしたいくつかの理由から個人事業主が利用できるファクタリング会社は限定されています。

個人事業主がファクタリングを使うメリット3点

ここからは、ファクタリングのメリット・デメリットを解説していきます。

メリット①:最短即日で現金化!スピーディーな資金調達が可能

ファクタリングの最大の魅力は、資金調達のスピード。利用する業者にもよりますが、早いところだと申し込みから審査、入金まで即日で行ってくれるところもあります。

個人事業主の資金調達といえば、日本政策金融公庫やビジネスローンがメインだと思いますが、融資を受けるには申請から審査、着金まで最低でも数週間、長ければ数ヶ月といったスパンが必要になります。

資金繰りに窮して、来月までの運転資金がもたない・・・といった状況の時には、いかに早く資金調達を行えるかが重要なポイント。そうした時にファクタリングはメリットの大きい資金調達手段といえます。

メリット②:赤字企業や税金滞納中の会社でも利用OK

赤字・債務超過中、税金・社会保険滞納中、信用情報ブラックの場合など、融資を受けたくても受けられないケースはあると思います。

ファクタリングは、上記のような個人事業主でも利用できる数少ない資金調達方法の1つです。

というのも、ファクタリングの審査基準は、融資と異なり、利用者自体の信用情報や返済能力ではなく、売掛先企業の返済力が重要視されるからです。

ファクタリング会社にとっては、利用者の経営状況が悪かったとしても、売掛先企業がしっかりと入金を行ってくれそうなら、取引に問題はありません。

融資やノンバンクのビジネスローンでは、決算状況や利用者の信用情報が審査対象となるのに対して、ファクタリングでは、売掛先企業が審査対象となるのです。

メリット③:無担保・無保証!売掛先が倒産しても返済義務なし

ファクタリングは、無担保・無保証、代表者保証なしで資金調達が可能です。

また、ファクタリングは「償還請求権」がありません。

償還請求権とは、売掛先からの入金がなかった時に利用者がその未入金分を弁済しなければならないというものです。

ファクタリングでは、償還請求権がつかないので、たとえ売掛先が倒産して、期日に入金がなかったとしても利用者は支払いを建て替える必要はありません。

初めてファクタリングを検討する方の中には、「もしファクタリングをして、取引先が入金してくれなかったら?」と不安を感じる方もいるかもしれませんが、そのような心配は不要です。

次にファクタリングのデメリットを3つご説明します。

個人事業主がファクタリングを使うデメリット3点

デメリット①:銀行融資と比べて手数料が高い

ファクタリングのデメリットとしては、他の資金調達方法とくらべて手数料が高いことがあげられます。

2社間ファクタリングの手数料は、10%〜30%程度。つまり、100万円の売掛債権をファクタリングした場合、手数料20%だとすると、手元に入るお金は80万円ということになります。

金利・年利と手数料を直接比較することはできませんが、仮に銀行融資で100万円を借入期間5年・年利3%で受けた場合の利息の合計金額は、約76,250円です。

ファクタリングは、融資などにはないメリットも多くありますが、その分、高い手数料を支払っていることも忘れないようにしてください。

デメリット②:少額の売掛金では利用できないケースがある

大半のファクタリング会社では、最低買取金額は30万円に設定されています。

そのため、30万円未満の少額の売掛金ではファクタリングを利用できないケースがあります。

また、債権額が少額であるケースが多いという理由から個人事業主の利用がNGの業者も存在します。

デメリット③:ファクタリングを装ったヤミ金業者がいる可能性

ファクタリングは違法ではないか?そんな声も方々からあがっています。結論からいうと、企業間ファクタリングは違法ではありません。

金銭の貸し借りを行う場合は貸金業法によって上限金利が決まっていますが、ファクタリング自体は金銭の貸し借りではなく、債権の譲渡契約になるため、貸金業法の適用外になります。

時折、テレビなどで「ファクタリング業者逮捕」といったニュースを目にしたことがある方もいると思いますが、正しくは、ファクタリング業者を装って上限金利以上の高利貸しを行ったヤミ金業者が逮捕されたという内容です。

安全な業者とのファクタリング契約自体が違法であるわけではありません。

ただし、貸金業法の適用外といったところに目をつけたヤミ金業者がファクタリング業界に流れている可能性はあります

後述しますが、本来義務がないはずの償還請求権(取引先が倒産した時の弁済義務)を設定して、後から弁済を求めてきたり、執拗な取り立てを行うといったこともあるようですので、業者選びは慎重に行ってください。

本記事でご紹介している業者は優良業者のみ厳選しているので、安心してお問い合わせして頂ければと思います。

【補足】

最近、ニュースなどで話題となっている「給与ファクタリング」は、金融庁が貸金業に該当するとの見解を示しました。

給与ファクタリングとは、会社員・サラリーマンが会社から受け取る給与債権を、ファクタリング業者に給料日前に買い取ってもらい現金化する個人向けのファクタリングのことです。

高い手数料を取られた個人が首が回らなくなって消費者センターに駆け込む、などの事案が発生していますが、そもそも給与債権は、企業が保有する売掛債権と違い、売却・譲渡は禁止されています。

事業者向けファクタリングについては、金融庁HP内で「債権譲渡契約であり、金銭の貸し借りではないので貸金業の登録は必要ない」と明記されています。

個人事業主がファクタリングを利用する際の注意点

ただし、個人事業主がファクタリングを利用する際にはいくつか注意点もあります。

注意点①:個人事業主の利用NGの業者もある

ファクタリング会社の中には、個人事業主の利用をNGにしているケースがあります。

また、HP上では「個人事業主・利用可」と記載をしていても、実際には積極的に請求書の買取を行なっていない業者も少なくありません。

理由としては、

- 個人事業主は、法人と比べて売掛金額が低い傾向があること

- 会社員などの個人と見分けがつきづらいこと

が挙げられます。

注意点②:買い取ってもらえない売掛債権もある

一般的にファクタリングの対象となるのは、以下の売掛債権です。

- 納品が完了している請求書

- 取引先が法人や官公庁、医療機関などの請求書

逆に大半のファクタリング会社で買取対象とならない売掛債権には以下のようなものがあります。

- 飲食店・小売業など個人相手の売掛債権

- (将来的に発生する予定でも)納品が完了していない請求書

- 入金日・入金額が確定していない請求書

注意点③:審査基準はファクタリング会社によって異なる

ファクタリングの審査基準は、業者によって大きく異なります。

1つのファクタリング会社で審査NGでも、別のファクタリング会社では買取OKという場合も多々あります。

さらに、買取対象となっても、「入金までのスピード」「買取手数料」は会社によってまちまち。

今すぐファクタリングで資金調達を利用したい場合は、複数の業者に相見積もりを取っておくと、最も好条件で請求書を現金化することができます。

個人事業主がファクタリングを利用する流れ

それでは、実際にファクタリングを利用する時の流れを確認していきたいと思います。

ステップ①:必要書類の準備

まずは必要書類を準備します。具体的な書類は業者によって異なりますが、以下の書類は最低限必要になるケースが多いです。

【必要書類】

- 本人確認書類(免許証・パスポートetc)

- 通帳の入出金明細

- 取引先への請求書

- 取引先との取引が分かる書類(契約書、見積書など)

- 決算報告書(確定申告書)

- 代表者の実印

- 法人印

- 代表者個人と法人の印鑑証明書

大半のファクタリング会社では、簡易審査と本審査の2つが行われます。

簡易審査とは、本人確認書類、請求書、通帳明細といった最低限の書類でできる審査で、大まかな買取金額を提示してもらうことができます。

買取金額に納得し、契約に進む場合は、本審査として上記のような書類を揃える必要があります。

ステップ②:申し込み・審査

ファクタリング会社に申し込みを決めたら、買取可否の審査を実施します。

ファクタリング会社側で、取引先企業の信用情報や返済力を中心に審査が行われます。

その意味で融資よりも柔軟に審査基準といえますが、審査に落ちてしまうケースもあります。

審査落ちのケースとしては、以下のようなものがあります。

- 個人相手の売掛債権

- 債権に譲渡禁止特約が設定されている

- 売掛債権の二重譲渡が発覚した

- 支払いサイクルが長い(6ヶ月など)

- 売掛先の経営実態がない

- 入金期日が過ぎている請求書

- 入金額・支払い期日が確定していない

etc

譲渡禁止特約は、主に上場企業との取引で設定されているケースが多いので、そうした債権をファクタリングしようとしている方は、事前に確認してみてください。

また、ファクタリングは基本的に法人相手の売掛債権が対象になります。

そのため、個人相手の売掛債権(物件オーナーの家賃収入など)は買取対象にはならないので気をつけてください。

同じ売掛債権を複数のファクタリング会社に譲渡するのももちろんNGです。

ステップ③:請求書の買取

審査が無事通過したら、契約を行い、ファクタリング会社から指定口座へ買振込が行われます。

契約の形態はファクタリング会社によって様々です。

基本的には、来店または出張で対面で契約を行います。

中には、来店不要でメールや電話、郵送などで対応してくれる業者もあるので、来店する時間がないという方はそうしたサービスを利用するのも1つの手です。

また、最近では、GMO BtoB早払いやOLTA、フリーナンスのようにオンライン上で全ての手続きが完結する「クラウドファクタリングサービス」も登場しています。

こうしたサービスでは、WEB上で必要書類をアップロードすることで24時間以内に審査が完了するため、日本全国どのエリアの事業者でも活用することができます。

なお、ファクタリングで得た資金は原則資金使途は自由です。

融資や補助金・助成金などの場合には、使い道が限定されていることが多いですが、ファクタリングでは、運転資金の補強につかっても、納税資金に充てても、使い道は自由に選べます。

ステップ④:入金日に業者へ支払い

入金日に取引先から入金があったら、その金額をそのまま業者の指定口座へ振込ます。

万が一、取引先からの支払いが遅延しそうな場合や会社が潰れてしまいそうな場合も、事前にそれが分かっている場合は、ファクタリング業者に相談するようにしてください。

個人事業主が即日でファクタリングするコツ

個人事業主がファクタリングで即日資金調達するために準備しておくべきことを解説します。

- 取引先と契約書をしっかりと交わしておく

- 面談時は誠実な姿勢で臨む

- 向いている業種・向いていない業種がある

ポイント①:取引先と契約書をしっかりと交わしておく

個人事業主・フリーランスで意外に多いのが、「契約書を交わさずに仕事を請ける」ことです。

昔からの付き合いがある人や気の知れた友人から仕事をもらう場合、メールやSNS、中には口頭のやりとりのみで仕事を受注している人もいるでしょう。

ファクタリングは、売掛債権を早期に買い取ってもらい現金化する仕組みです。そのため、見積書や契約書、請求書等がなければ利用できません。

中には、個人事業主独自の事情を踏まえ、メール等でのやりとり履歴をもって、契約を認めてくれるファクタリング会社もありますが、多くのファクタリング会社では契約書類がないと利用は難しいです。

ポイント②:ファクタリング会社との面談時は誠実な姿勢で臨む

多くのファクタリング会社では、初回利用時に面談を実施しています。

2社間ファクタリングの場合、売掛先から入金があったら、そのお金を企業から確実に渡してもらう必要があります。

利用者のモラルが低ければ、「入金分を別の用途に利用してしまう」「ファクタリング会社へ支払いをせずに行方をくらます」などの事態になりかねません。

利用者の誠実さは、ファクタリングでは非常に重視されるのです。面談時は、誠実さを伝えるよう心がけましょう。

ポイント③:そもそも向いている業種・向いていない業種がある

ファクタリングを利用するには、そもそも向いている業種と向いていない業種があります。

基本的にファクタリングは売掛先の信用力が問われるので、大手企業や公的機関と取引がある個人事業主は有利です。

逆に不動産仲介や飲食店などの個人相手の商売は、債権相手が個人なのでファクタリングが利用できないケースが大半になります。(法人取引があれば、ファクタリング可能です)

悪質なファクタリング会社には要注意!

前述した通り、事業者向けのファクタリングは違法なものではありませんが、中には利用者との情報格差を利用して違法な高利貸しを行う悪徳業者も紛れ込んでいるようです。

そこで、悪質業者のよくある手口を事前に確認しておきましょう。

【ファクタリングを装った悪質業者の手口】

- 連絡先が固定電話ではなく、携帯電話

- 契約書を作成しない、控えをもらえない

- 手数料や諸経費を曖昧にする

- 保証人や担保を請求される

- 償還請求権を設定している

- 買取金が手渡し

- 後から追加費用を請求される

etc

最低限、利用前にチェックしておきたいポイントは以下になります。

①:審査〜入金までの期間をチェックする

審査から入金までの期日は必ずチェックするようにしてください。

というのも、即日対応をウリにしているファクタリング会社は多くありますが、「即日で審査が完了する」ということなのか、「即日で入金可能」ということなのか、どちらを意味しているかは業者によって異なります。

ファクタリングで資金調達をする際には、いつまでに現金を用意したい!といったケースも多いと思いますので、HP上の期日を鵜呑みにするのではなく、必ず業者に直接問い合わせしてみることをおすすめします。

②:償還請求権の有無を確認する

これは前述した通りですが、ファクタリングには償還請求権がありません。

悪質な業者の場合には、契約書に償還請求権ありと小さい字で記載しているケースなどもあるようですので、必ず契約書はチェックしてください。

③:複数業者に相見積もりして手数料を比較する

同じ請求書を買い取ってもらうにしても、業者によって手数料はまちまちです。

なるべく手数料を安く抑えてファクタリングをしたいという方は、複数業者に相見積もりをして比較した上で業者を選ぶと良いと思います。

④:運営元の企業情報をしっかり確認する

悪質な業者に引っかからないためにもファクタリングサービスの運営元企業のHPは確認してみてください。

運営元の企業情報が記載されていない、連絡先が携帯電話しか乗っていない、記載されいてる住所にオフィスが存在しない、といった事例もあるようです。

運営元が不確かな場合は、問い合わせを避けた方が無難かもしれません。

ファクタリングとその他の資金調達方法を比較してみた

今すぐ現金が必要になった際、早期に資金調達できる方法として挙げられるのが「ビジネスローン」「カードローン」「消費者金融」による借入です。

ビジネスローン・カードローン・消費者金融・ファクタリングはいずれも、最短当日〜数日以内に資金調達ができます。

ファクタリングとこれらの借入の最大の違いは「審査基準」です。

| 項目 | ファクタリング | 借入(ビジネスローン・カードローン等) |

| 契約内容 | 売掛債権の売買 | 金銭の貸し借り |

| 手数料/金利 | 売掛金額の10%〜20%程度 | 金利1%〜8%程度 |

| 主な審査対象 |

|

|

| 審査期間 | 即日〜数日 | 即日〜数日 |

| 取引可能額 | 売掛金額の範囲内 | 利用者の返済能力により変動 |

| 財務上の変化 | 売掛金から現預金へ変化 | 借入金の増加 |

ファクタリング会社は、入金前の請求書(売掛債権)を額面上の金額よりも安く買い取って、入金額との差分を利益として成り立っています。

万が一、支払日になっても売掛先企業が支払いをしてくれなかったり、倒産して請求書が不良債権してしまったら、ファクタリング会社は損失を被ります。

そのため、利用者の信用力が判断基準となる借入と異なり、ファクタリング会社にとって最も大事なのは、「利用者が提示した請求書が信頼できるものか」「売掛先企業は支払いをしてくれるか」ということなのです。

この特徴を言い換えると、

- 経営赤字、税金滞納中、ブラックリストに載っているなど、借入による資金調達が難しい人でも利用できる資金調達方法

と言えます。

補足すると、ファクタリングは借入ではなく、「売掛債権の売却」になるので、財務上も借入履歴は残りません。

個人事業主が使えるファクタリング以外の資金調達方法4選

ファクタリング以外で、個人事業主が使える資金調達方法をご紹介しています。

①:ビジネスローン

おすすめの資金調達方法1つ目は、ビジネスローンです。

ビジネスローンは、銀行や消費者金融などが提供している、事業性資金に関する無担保ローンを指します。ビジネスローンの中には、個人事業主が利用できるタイプもあるのです。

特徴は保証人不要で、尚且つ即日融資に対応できるスピーディさです。

②:日本政策金融公庫の融資

おすすめの資金調達方法2つ目は、日本政策金融公庫の融資制度です。日本政策金融公庫は、国が100%出資している政府系の金融機関です。

公庫は「個人や中小・ベンチャー企業を応援」するというスタンスを取っているため、一般的なメガバンクや都市銀行、地方銀行などと比べて、小規模・零細企業や個人事業主でも審査が通りやすい傾向があります。

そして個人事業主向けにも融資制度を提供しているので、資金調達方法に悩んでいる事業主にもおすすめです。

また、他にも低金利・審査ハードルが高くない・少額対応などのメリットもあります。

③:信用保証協会の保証付き融資

おすすめの資金調達方法2つ目は、信用保証協会が提供している保証付き融資です。

信用保証協会の融資は、1951年に設立された一般社団法人全国信用保証協会連合会が支援している、個人事業主や中小企業向け融資制度です。

簡単にいうと、信用保証協会が利用者の保証人になることで、信用力に劣る個人事業主やフリーランスでも金融機関からの借入をしやすくなる仕組みになっています。

貸し出し側の銀行からすると、万が一、倒産・廃業になっても保証協会が保証してくれるから安心、というわけです。

もちろん、個人事業主に関しても、あらかじめ信保証強化による保証を設けているので、審査ハードルを低く設定してもらえます。

ただし資金調達までの期間が長く、1ヶ月程度は掛かるため時間に余裕がある方におすすめです。

④:クラウドファンディング

おすすめの資金調達方法4つ目は、クラウドファンディングになります。

クラウドファンディングは、インターネットを活用して個人・法人問わず少しずつ資金を提供してもらい、目標金額を達成するまで募集できるサービスで、個人事業主も利用可能です。

特徴は、融資ではないため返済不要という点と、審査がなくサービスの魅力が伝われば誰でも資金調達ができる点です。

しかし、簡単に資金提供してもらえる訳ではないので、資金調達の目的と事業概要など将来性を伝えること、信頼性を確保することが大切です。

また、目標達成後に協力者へお礼となるサービス提供も行うところまでが、クラウドファンディングサービスの利用条件となります。

個人事業主でもファクタリングで資金調達は可能!

最後に個人事業主OKのファクタリング会社を改めてまとめます。

【個人事業主必見のファクタリング会社まとめ】

PMG(ピーエムジー)

PMG(ピーエムジー)- BIZパートナー

- PAYTODAY

- QuQumo

- LINK

- アクセルファクター

- ファクターズ

- CoolPay

- 一般社団法人日本中小企業金融サポート機構

- ビートレーディング

- on fact(オンファクト)

- MSFJ

- アクティブサポート

- チョウタツ王

- ファクタリングのトライ

- ベストファクター

- FREENANCE(フリーナンス)

- ファクタリングZERO

個人事業主が売掛金を早期回収したい場合は、個人事業主にも対応している買取型ファクタリングサービスだけでなく、個人事業主向け請求書買取サービスなどもおすすめです。

他にも、クラウドファンディングや日本政策金融公庫・信用保証協会などの融資、ビジネスローンなどの調達方法もあります。

個人事業主向けの資金調達サービスや、売掛金回収サービスは年々増加しているので、この機会に様々なサービスから比較検討してみましょう。