フィンテック(FinTech)の発展により生まれた「オンライン融資」をご存知でしょうか。

融資の手続きを簡略化し、よりスピーディーに資金調達できる方法として、今中小企業を中心に注目を集めている金融サービスです。

クラウド会計ソフトのfreeeやマネーフォワードといったベンチャー企業から、みずほ、三菱UFJなどの大手金融機関がオンライン融資サービスをリリースしており、ニュース等で名前を見かけたことがある方も多いのではないでしょうか。

今回は、オンライン融資の基礎知識や注目を集めている背景などを分かりやすく解説していきます。

オンライン融資を使う使わないは別として、いざという時に知っておくと役立つ知識だと思いますので、ぜひ最後までご一読ください。

メガバンクも続々参入!オンライン融資の仕組みとは?

融資といえば、民間銀行のプロパー融資や日本政策金融公庫の創業融資をイメージする方も多いと思います。

まずはそもそもオンライン融資とは何か、既存の融資との違いは何か、といった点をご説明します。

AI技術を活用した新たな資金調達手法!

オンライン融資は、その名の通り、借入に必要な手続きを全てオンライン上で完結できる新しい資金調達サービスです。

企業の会計データとAI技術を組み合わせ、融資先企業の与信力を自動で算出することにより、スピード感のある融資を実現します。

銀行融資との違い

銀行融資とオンライン融資の主な違いは、「申し込みから着金までのスピード」です。

これまでの銀行融資は一般的に以下の手続きが必要でした。

【銀行融資手続き】

- 融資の必要資料の準備(決算書、資金繰り表、事業系作書、試算表、登記簿謄本、印鑑証明書etc)

- 資料をもとに融資審査

- 融資の可否や融資額・返済期間などが決定、着金

銀行融資の場合、必要書類を準備するのに一定の時間がかかるのに加え、申し込みから着金までのスピードはおよそ1ヶ月〜2ヶ月程度かかります。

一方、オンライン融資では、申し込みから着金までは数日程度の場合が大半。中には即日融資を実現できるサービスもあります。

法人口座の入出金履歴や会計ソフトに蓄積された取引データ等をシステムが自動で審査を実施するため、審査スピードは劇的に速くなります。

後述しますが、中小企業の借入事情をまとめた日本貸金業協会のデータによると、経営者が借入方法を選ぶ際に重視するポイントとして「手続きが簡単」という項目が上位を占めています。

忙しい経営者にとって、資金調達ニーズはありながらも煩雑な手続きがネックとなって断念してしまうケースは少なくないと思われます。

オンライン融資はこれまでの融資のネックとなっていた部分を解消できるサービスといえますね。

ただし、金利については銀行融資が(2〜4%程度)であるのに対して、オンライン融資は平均8%程度(中小企業庁データ参考)と多少高くなります。

今、オンライン融資が国内で注目される理由とは?

オンライン融資を取り巻く現状について解説します。

海外や国内の融資市場について詳しくご説明しているので、より理解度を深めたい方はご覧になってください。

国内サービスの比較を見たい方は次章へ飛ばして頂いて構いません。

オンラインレンディングは、中国とアメリカで急拡大している!

少し古いデータになりますが、2016年時点でアメリカ、中国、日本のオンライン融資の市場規模は以下の通りとなっています。

【各国のオンライン融資の市場規模】

- 中国・・・約25.5兆円

- アメリカ・・・約3.4兆円

- 日本・・・約407億円

(1ドル:110円換算)

このように中国、アメリカと日本ではオンライン融資の浸透具合が大きく異なることが分かります。日本はまだ立ち上がったばかりの新興市場ともいえますね。

元々、中国では既存の金融機関が積極的に民営企業へ貸付を行なっていなかったこと、アメリカでは、リーマンショック以降、中小企業の融資を控える傾向になったことから、こうしたオンライン融資が浸透してきたという背景があります。

日本の融資サービスは、貸金業法の改正をきっかけに変わった

日本では長らく既存の金融機関による融資制度が整っていたこともあり、企業・個人事業主の主要な資金調達手法として融資が挙げられてきました。

こうした安定的な融資市場の環境を一変させたのが、2007年の貸金業法の改正です。

多重債務者の救済を目的とした貸金業法の改正により、上限金利の引き下げや総量規制といったルールが強化されました。

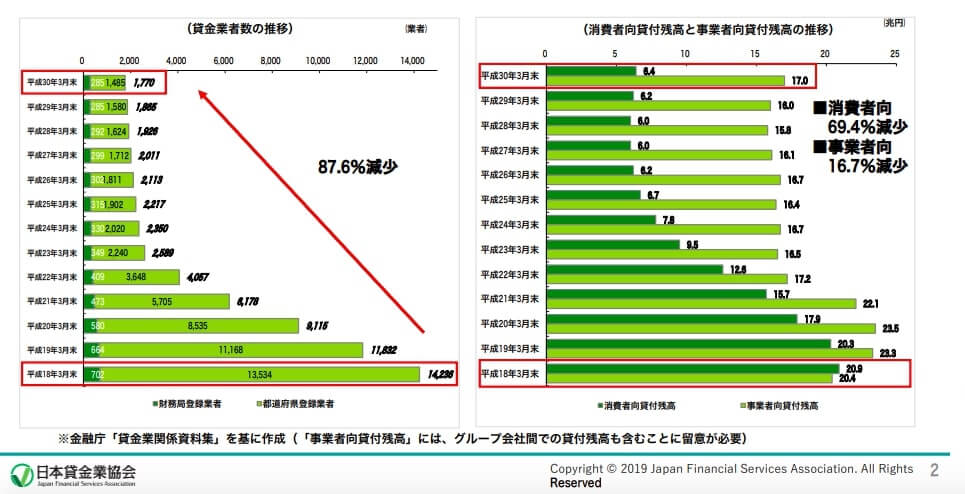

これにより、2006年には14,236業者あった登録貸金業者数は1,770業者へと87.6%減少しています。

創業したての会社や中小・ベンチャー企業では、経営実績などの数値を重視して審査を行う銀行融資を受けるのは難しい側面がありました。

それをカバーしてきたのがノンバンク等のビジネスローンといった貸金業者でしたが、規制強化により倒産が相次ぐ結果に。

従来、消費者ローンやビジネスローンなどが担ってきた中小・ベンチャー企業向けの少額・短期融資ニーズこそ、オンライン融資に求められている領域といえます。

貸し手と借り手双方のネックを解消できる!

実際、中小企業庁のデータによると、中小企業の約85%が短期資金ニーズがありながらも、金融機関からの借入を断念、諦めている企業が約32%も存在することが分かります。

銀行借入以外の資金調達を実施した企業の回答としては、「手続きが面倒」「入金までの時間が長い」と行った理由が多く上がっています。

オンライン融資は、中小企業の資金調達のネックを解消できるだけではなく、金融機関にとってもメリットがあります。

これまで審査などに人的工数がかかるわりに採算が合わない少額・短期の融資は金融機関としても手をつけづらい領域でしたが、技術とデータの活用により、時間と手間を最小に抑えることで少額融資でも採算が合うようにできるのです。

主要オンライン融資サービスを一挙紹介!大手金融機関からベンチャーまで網羅

国内の主要なオンライン融資サービスを比較紹介します。

【国内主要オンライン融資サービス】()内は運営元

- ALTOA(弥生)

- みずほスマートビジネスローン(みずほ)

- BizLENDING(三菱UFJ)

- Speed on!(りそな)

- LENDY(LENDY)

【オンライン融資サービス概要比較】※表は横にスクロールできます。

| サービス | ALTOA | みずほ | 三菱UFJ | りそな | LENDY |

| 利用可能額 | 50万円〜300万円 | 10万円〜1,000万円 | 50万円〜300万円 | 100万円〜1,000万円 | 10万円〜500万円 |

| 金利 | 2.8%〜14.8% | 1%〜14% | 15%未満 | 3%〜9% | ・融資額100万円以上:8%〜15%

・融資額100万円未満:13%〜18% |

| 返済期間 | 最長12ヶ月 | 12ヶ月以内 | ・元金均等返済の場合:6ヶ月以内

・期日一括返済の場合:3ヶ月以内 |

1ヶ月以上12ヶ月以内 | 最長12ヶ月 |

| 担保・保証人 | 無 | 代表者連帯保証 | 無 | 無 | 法人の場合:代表者連帯保証 |

| 最短融資スピード | 即日 | 2営業日 | 2営業日 | 3営業日 | 翌営業日 |

基本的には、提供元の金融機関口座での一定期間の取引や会計データ利用者が使える融資サービスです。

LENDYのみ例外で、ご自身が使っている会計ソフトやPOSレジデータ、決済サービスを連携することでLENDYが自動で借入可能額を試算します。

また、これらのサービスは法人に限らず、個人事業主も利用可能です。

オンライン融資なら、いざという時に手間をかけずに資金調達できる!

これまで個人事業主や中小企業が銀行から融資を受けるには、書類準備や審査に長い時間がかかっていました。

しかし、オンライン融資サービスが登場したことでサービス提供企業の会計ソフトや法人口座を使えば、いざという時に最短即日〜数営業日で運転資金を調達することができます。

2019年は各社様々なサービス提供をスタートし、今後さらに利用者の拡大が期待されています。

短期資金ニーズが発生した際の調達方法の一つとして、オンライン融資を覚えておいていただくと良いと思います。