手形割引とファクタリングは、どちらも売掛金をもとにした資金調達の方法です。

似たような方法だと思われがちですが、実は、そもそもの法律的な取り扱いや利用企業が負う責任範囲は大きく異なります。

本記事では、手形割引とファクタリングの違いをわかりやすく解説しています。資金調達をお考えの中小企業経営者様は、ぜひ最後までご一読ください。

【ファクタリングに関する関連記事】

手形割引とは?ファクタリングとの共通点は?

手形は企業同士の決済で使われる有価証券です。

昔から売掛金を利用した資金調達の方法として手形割引が一般的でしたが、まずがこの手形割引の仕組みからおさらいしましょう。

そもそも手形とは、未来の日付で支払うことを約束して発行するものです。

一般的な2社間での取引に利用されるのは約束手形です。

振出人(手形を渡す側)は、必要資金が手元になくても期日までに用意ができれば手形を発行できます。

しかし、約束手形を受け取った企業も資金繰りが苦しく、手形の支払い期日まで待てない場合に登場するのが「手形割引」です。

手形割引を大雑把にいうと、支払い期日より前に割引手数料を支払って、金融機関や手形割引業者に手形を買い取ってもらうことです。

当初予定されていた金額より目減りするものの、期日より前に手形を現金化することができます。

債権を現金化できる点でファクタリングと近いといえるでしょう。

一般的に、割引の際にかかる手形割引率(手数料)は、以下の通りです。

- 都市銀行・・・1.5%〜3%

- 普通銀行・・・2.0〜3.5%

- 信用金庫・・・2.5〜4.5%

- 信用組合・・・3.5〜5.5%

- 民間の手形割引業者・・・3%〜20%

民間業者の場合、20%という高い手数料をとられるケースもあります。

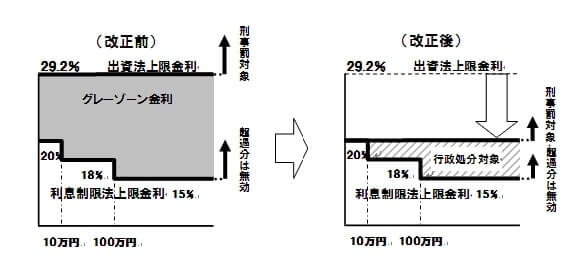

なお、利息制限法により、100万円以上の貸付における上限金利は15%なので、上記は違法になります。

【関連記事】ファクタリングの審査基準とは?6つの審査ポイントを解説

ファクタリングと手形割引の違い4点

ファクタリングと手形割引の違いは以下の4点です。

- 法的な位置付け(貸金業法の適用)と提供元

- 支払い手数料

- 不渡り・倒産時の償還請求権(リコース)の有無

- 審査方法と難易度

それぞれ詳しく解説します。

違い①:法的な位置付け(貸金業法の適用)と提供元

結論からお伝えすると、

- 手形割引=貸付・・・貸金業法が適用される

- ファクタリング=売掛債権の売買・・・貸金業法が適用されない

となります。

貸金業法が適用されるということは、金利や手数料は、利息制限法の上限金利が適用されることになります。

利息制限法(平成22年6月18日に改正)

貸付金額10万円未満・・・20%

10万円〜100万円未満・・・18%

100万円以上・・・15%

が上限金利として設定されています。

また、手形割引を提供できるのは、金融機関か貸金業社のみとなります。

具体的には、都市銀行や普通銀行、信用金庫、信用組合、貸金業登録しているノンバンク等があります。

逆にファクタリングは、貸金業法の適用外なので、どんな会社でもサービス提供でき、利息制限法の上限金利が適用されません。

違い②:支払い手数料

手形割引の手数料は、金融機関によって異なりますが、おおむね1.5%〜5%程度が相場です。

一方、ファクタリングの手数料は、

2社間ファクタリング・・・10%〜20%程度

3社間ファクタリング・・・1%〜5%程度

です。

厳密にいうと、ファクタリングの手数料は、売掛先の状況や信用情報などの兼ね合いで上記の相場よりも高くなる可能性があり、手数料の上限はありません。

手形割引は、利息制限法の上限金利以上の割引率になることはありませんが、ファクタリングでは、30%や40%という手数料も設定できるのです。

【関連記事】ファクタリングの手数料相場はいくら?安く抑えるコツは?

違い③:不渡り・倒産時の償還請求権(リコース)の有無

償還請求権という専門用語が出てきました。償還請求権は、売掛先の倒産などで回収が見込めなくなった場合に、利用者へ該当金額の支払いを求められる権利のことです。

ファクタリング取引では、一般的にこの償還請求権はありません。

つまり、仮に売掛先が倒産したとしても利用者に支払い責任は一切発生しないのです。

一方、手形割引は、償還請求権があります。

すなわち、手形の不渡りがおきた際に、利用者は買い取ってもらった金融機関や業者から手形を買い戻す必要があります。

違い④:審査方法と難易度

手形割引もファクタリングも銀行融資やビジネスローンと比較すると、審査はゆるい資金調達方法といえます。

手形割引やファクタリング審査で重視されるのは、それぞれ降出先と売掛先の信用力だからです。

しかし、手形割引の場合、前述の通り、不渡りが発生した場合に利用者が手形を買い戻す必要があるため、利用者の返済力もある程度審査の対象になります。

なので、赤字決算の会社や税金未納中、融資リスケジュール中などの会社は手形割引を利用できません。

ファクタリングでも利用者の信用力は見られますが、手形割引よりも重視はされず、上記のケースでも場合によっては利用が可能です。

【関連記事】ファクタリングで審査落ちする8つの原因とは?

ファクタリングのメリット・デメリット

違いを理解したところで、それぞれのメリットとデメリットを確認しましょう。まずは、ファクタリングからご説明します。

メリット:資金調達スピードが早い

ファクタリングの最大の特徴は、申込から入金までのスピードです。

2社間ファクタリングの場合、最短即日で債権を現金化することが可能です。

【関連記事】Web・ネット完結!話題のオンラインファクタリング10選

デメリット:手数料が高い

デメリットは、手数料の高さです。

ファクタリングでは、利用者は、売掛先の貸し倒れリスクを一切負わない代わりに、ファクタリング業者が倒産リスクを負います。

そのため、他の資金調達方法と比べて、高い手数料が設定されているのです。

手形割引のメリット・デメリット

手形割引のメリットとデメリットをご説明します。

メリット:低い手数料でキャッシュを獲得できる

都市銀行や普通銀行などの金融機関であれば、5%未満の低金利で手形を早期に現金化できます。

手形の支払いは30日、60日、90日、120日から場合によっては1年という長期に渡るケースもあります。

手形割引を利用することでキャッシュフロー改善のために現金を獲得できるのは大きなメリットです。

デメリット:買い戻し義務がある

最大のデメリットは振出人が倒産した場合に手形を買い戻す義務があることです。

多くの場合、買い戻しは一括支払いを求められます。

元々、資金繰りの悪化していた企業に追い打ちをかけるように支払い義務が発生するので、企業によってはさらに高金利は金貸しなどに手を出してしまうケースもあるようです。

手形割引とファクタリングの違いまとめ

手形割引とファクタリングの違いについてご説明しました。

どちらも売掛金を利用した資金調達方法であり、似た側面もありますが、手形割引は手形を持っていないと使えず、ファクタリングは売掛債権がなければ使えません。

もしどちらの資金調達方法も選ぶことができて、審査にも問題がない会社であれば、金融機関の手形割引がコストを押さえらられます。

しかし、民間手形割引業者を使わなければいけないような企業であれば、即時現金化できて、不渡りリスクを負う必要がないファクタリングがおすすめです。

【関連記事】個人事業主・フリーランスおすすめのファクタリング会社!オンライン対応

【関連記事】審査が甘いファクタリング会社はどこ?