ファクタリングとビジネスローンの違いやメリット・デメリットについて解説します。

ビジネスローン(事業者ローン)もファクタリングも中小企業の経営者からよく利用される資金調達方法です。

いずれも資金調達までの期間が短く、いざという時に役立つ方法ですが、中身は全く別物だということをご存知でしょうか?

今回はファクタリング、ビジネスローンの金利や審査基準など様々な側面から比較してみます。

【ファクタリングに関する関連記事】

ファクタリングとビジネスローンの5つの違い

ファクタリング(売掛債権買取)とビジネスローンの違いは大きく以下の7点です。

- 金利・手数料

- 審査基準

- 金融機関の融資への影響

- 資金調達の限度額

- 個人事業主・フリーランスの利用可否

ファクタリングとビジネスローンの違い①:金利・手数料

結論からいうと、ファクタリングよりもビジネスローンの方がコストは安い可能性が高いです。

《金利・手数料相場》

2社間ファクタリング・・・10%〜20%

3社間ファクタリング・・・1%〜5%

ビジネスローンの金利・・・3%〜16%

上記をみると、3社間ファクタリングが最も安いように思えますが、実際は、売掛先に債権売却の通知をしなければならない3社間ファクタリングを利用する企業は少ないです。

2社間ファクタリングとビジネスローンを比較すると、ビジネスローンの方が低く設定されています。

ビジネスローンの金利は、利用企業の信用力や返済実績に応じて大きく変わります。

なお、2社間ファクタリングと3社間ファクタリングの違いは下記に記事で詳しく解説しています。

【関連記事】ファクタリングとは?仕組み、メリット・デメリット【図解】

ファクタリングとビジネスローンの違い②:審査基準

ビジネスローンとファクタリングでは審査基準が大きく異なります。

ビジネスローンでは、主に

- 決算情報

- 経営者の信用情報

- 他社借入状況

- 税金滞納の有無

などを審査対象としており、「スコアリングシステム」と呼ばれる自動審査システムで定量的に審査を実施しています。(自動審査を適用していないローン会社もあります)

一方、ファクタリングでは、

- 取引先企業の返済能力

- 売掛債権の金額

- 売掛債権の支払い期日

などを中心に審査を行います。

ファクタリング会社にとって重要なのは、買い取った売掛債権が不良債権にならず、しっかり企業から回収できるかという点です。

そのため、ビジネスローンが赤字決算や税金滞納時に利用が難しい一方で、ファクタリングはそのようなシチュエーションでも利用可能です。

【関連記事】ファクタリングの審査基準とは?6つの審査ポイントを解説

ファクタリングとビジネスローンの違い③:金融機関の融資への影響

ビジネスローンとファクタリングによる資金調達では、会計上の取り扱いが異なります。

- ビジネスローンは「負債」

- ファクタリングは「売上」

借入であるビジネスローンは負債となるのに対して、債権の売却であるファクタリングは負債ではなく、売上としてカウントされます。

そのため、銀行や日本政策金融公庫、信用金庫などの金融機関から借入をする際、ファクタリングによる資金調達はマイナスの影響を与えません。

ファクタリングとビジネスローンの違い④:資金調達の限度額

ファクタリングは、保有している売掛債権の金額の範囲内までしか資金調達をすることが出来ません。

すでに確定している未来の売上を少し目減りさせる代わりに、即資金調達ができる手法です。

また、売掛債権の金額がどれだけ大きくても、その金額が月商の範囲を超えてしまうと買取が難しくなります。

一方、ビジネスローンの限度額は、企業によって異なりますが大きく以下の金額です。

- 銀行系ビジネスローン 1,000万円〜1億円

- ノンバンク系ビジネスローン(消費者金融等) 300万〜1,000万円

ファクタリングとビジネスローンの違い⑤:個人事業主・フリーランスの利用可否

ビジネスローンは一般的に個人事業主・フリーランス・自営業でも利用可能なものが多くあります。

ファクタリングは、基本的には個人事業主の利用は不可なところが多いです。

しかし、最近では、個人事業主・フリーランス向けのファクタリング)なども続々とリリースされています。

気になる方は下記の記事をご覧ください。

【関連記事】個人事業主・フリーランスおすすめのファクタリング会社!オンライン対応

ファクタリングとビジネスローンの2つの共通点

逆にビジネスローンとファクタリングの共通点をまとめます。

共通点①:最短即日で資金調達可能

ファクタリングもビジネスローンも最短即日で事業資金を調達できます。

通常の銀行借入では申請書の提出から審査、面談、融資可否の決定、入金まで1ヶ月から長いと数ヶ月を要するケースが多いです。

また、補助金や助成金など返済不要の資金調達方法も、基本的には入金は1年後など後払いです。

「来月の人件費を支払うために今すぐお金が必要」「入金日が先延ばしになり、資金繰りが悪化した」とった急な入り用の場合は、ビジネスローンやファクタリングの利用がおすすめです。

ただし、本当に最短即日で資金調達できるかは業者によって異なります。以下で即日OKのファクタリング会社を厳選紹介していますので、宜しければ、合わせてご覧ください。

【関連記事】面談・来店不要のファクタリング会社!非対面で即日振込

共通点②:保証人が不要

事業資金を調達する際には、保証人や担保が必要となる場合が少なくありません。

ファクタリングとビジネスローンはどちらも第三者保証人は不要で利用できる資金調達方法です。

ファクタリングとビジネスローンのメリット・デメリット比較

改めてファクタリングとビジネスローンのメリット・デメリットを表で比較してみましょう。

| 比較対象 | ファクタリング | ビジネスローン(事業者ローン) |

| 調達までの期間 | 最短即日 | 最短即日 |

| 金利・手数料のコスト | 10%〜20%程度 | 6%〜16%程度 |

| 審査基準・対象 | 売掛先の信用力重視 | 利用企業の信用力重視 |

| リスケ中の利用可否 | ○ | × |

| 赤字決算・債務超過時の利用可否 | ○ | × |

| 税金滞納中の利用可否 | ○ | × |

| 今後の融資・借入への影響 | なし | あり |

| 返済回数 | 1回 | 1回〜120回分割 |

| 返済期間 | 1ヶ月〜2ヶ月程度 | 最高10年 |

ファクタリングとビジネスローン、どっちを選ぶべき?

ファクタリングとビジネスローンは、どちらも即日資金調達ができる方法ですが、結局自社にあった調達方法はどちらなのでしょうか?

まずはそれぞれの利用できるか確認する必要があります。

十分な売掛債権はあるか

売掛債権がなければファクタリングは利用できません。

十分な債権があれば、ビジネスローンとファクタリングはどちらも検討できます。

審査落ちしそうな要因(リスケ中・ 赤字等)はあるか

リスケジュールや債務超過など、ビジネスローンの審査落ち要因となりうる事柄があるか確認してください。

- 債務超過

- リスケジュール中

- 税金未納・税金滞納

- 他社からすでに多額の借入をしている

- ブラックリスト入りしている

などの状態だと基本的にビジネスローンは借りれません。

ファクタリングは審査で重視されるのが取引先企業なので、審査はビジネスローン に比べてゆるく、上記の条件に当てはまっていても審査通過の可能性があります。

いずれかの条件に該当する場合は、ファクタリングを選ぶ一択です。

特に審査落ちの不安がなければ、どちらを選んでも構いません。

どちらも全く別の資金調達方法になるので、自社の信用力や今後のキャッシュフロー状況を踏まえて選ぶようにしてください。

【関連記事】赤字や債務超過中でも資金調達できる6つの方法

緊急で資金調達が必要な方におすすめのファクタリング会社

今すぐにでも現金が必要!という方におすすめなのが以下のファクタリングサービスです。

ファクタリング会社は数多くありますが、中には怪しい会社やファクタリング会社を装ったヤミ金業者などもいます。

そのため、「安心して利用できる」「買取実績が豊富」かつ「最短即日で現金化可能」なファクタリング会社を選ぶことが大切です。

ご紹介するサービスはいずれも実績・信頼度抜群のファクタリング会社ばかりなのでハズレがありません。

独自の審査基準・即日買取対応「BIZパートナー」

【おすすめ度】[star rating=”5″]

| 項目 | 詳細 |

| 即日対応 | 入金まで最短1時間 |

| 個人事業主(自営業)の利用 | 可 |

| 手数料 | – |

| 対応エリア | 全国 |

| 取引可能額 | 10万円〜1億円 |

| 運営会社 | BIZパートナー株式会社 |

| 設立 | 2020年5月 |

| 資本金 | 10,000,000円 |

| 代表取締役 | 河野 章 |

| メリット |

|

| デメリット |

|

BIZパートナーは、2020年に設立した新興ファクタリング会社の1社です。

新興企業ながら年間契約件数は約3,000件。独自の審査スキームを持っており、審査通過率はなんと98.7%。

HP等での情報は多くないものの、以下のようなGoogleの口コミもあり、利用者からの評価は高いです。

資金調達が必要で、ファクタリングについてを調べているときにここの記事?を見て連絡。記事も分かりやすかったが、実際の説明も分かりやすくて良かった。

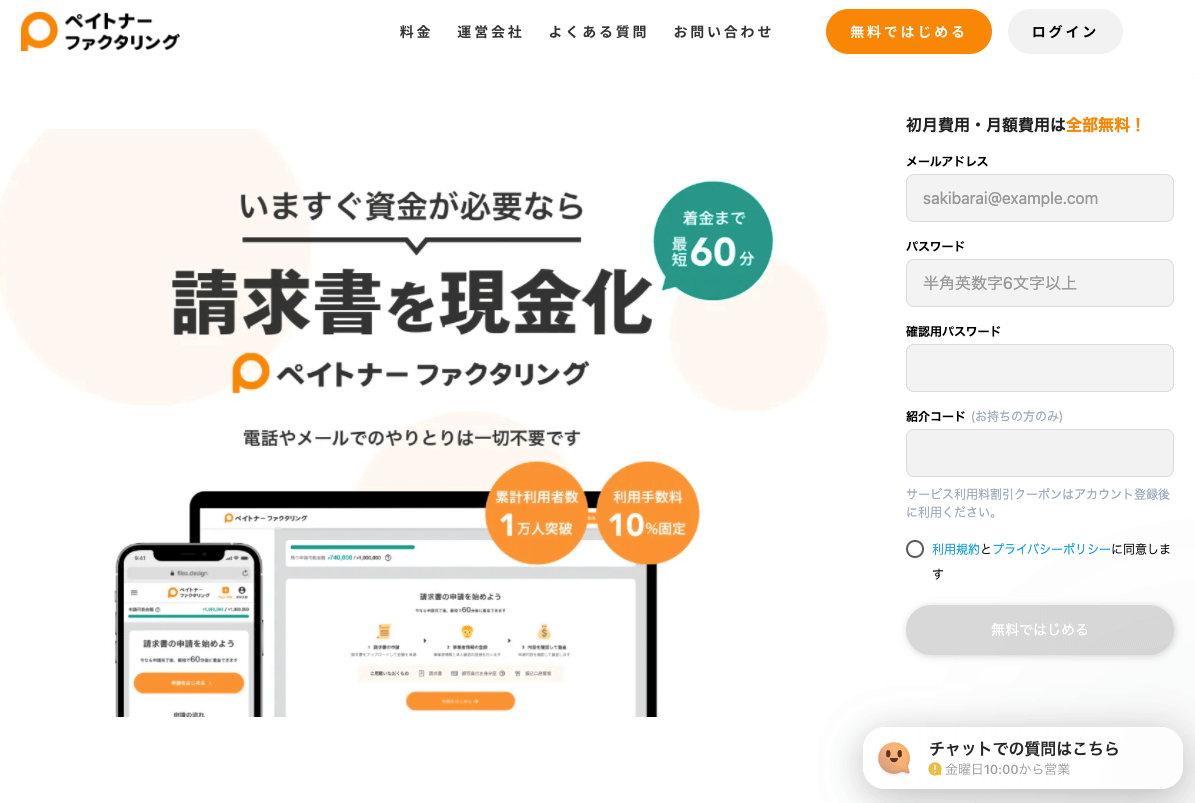

AI審査で着金まで最短60分「ペイトナーファクタリング(旧yup先払い)

【おすすめ度】[star rating=”5″]

【おすすめ度】[star rating=”5″]

| 項目 | 詳細 |

| 入金スピード | 最短即日 |

| 個人事業主(自営業)の利用 | 可 |

| 手数料 | 10% |

| 対応エリア | 全国 |

| 取引可能額 | 1万円〜 |

| 申請書類 | |

| ポイント |

|

ペイトナーファクタリング(旧yup先払い)![]() は、完全オンラインで利用できるおすすめのファクタリング会社です。

は、完全オンラインで利用できるおすすめのファクタリング会社です。

AIが自動審査してくれるため、面倒な書類提出などは一切なし。審査完了から最短60分で現金振込も可能です。

無料登録しておけば、好きな時に使えるので万が一のために今登録しておいて損はありません。

オンライン完結!最短2時間で現金化「QuQumo」

【おすすめ度】[star rating=”5″]

【おすすめ度】[star rating=”5″]

| 項目 | 詳細 |

| 即日対応 | 入金まで最短2時間 |

| 個人事業主(自営業)の利用 | 可 |

| 手数料 | 業界最安1%〜 |

| 対応エリア | 全国 |

| 取引可能額 | 約30万円〜1億円 |

| 契約書類 | 審査時:請求書、通帳コピー |

| 特徴 |

|

QuQumoは、来店不要・全国どこからでもオンラインで契約できるファクタリングサービスです。

契約は、電子契約サービス「クラウドサイン」を使用しているため、面倒な書類記入・押印の手続きは不要。申し込みから入金まで最短2時間というスピード対応です。

相見積も大歓迎しているので、複数社に依頼を出す際には利用しておきたい会社といえます。

ファクタリングとビジネスローンの違いまとめ

今回は、ファクタリングとビジネスローンの違いやメリット・デメリットをご紹介してきました。

いずれの資金調達方法も金利や手数料が高いので、他の銀行融資や日本政策金融公庫など金利の低い借入ができるのであれば、そちらがおすすめです。

また、資金繰りが悪化している際は焦りから条件をよく確認せず契約してしまい、後からさらに追い詰められてしまう経営者の方もいます。

金利や返済条件などはローン会社やファクタリング会社によって異なりますので、事前にしっかり確認するようにしてください。