ファクタリングの仕組みを詳しく知りたい。メリットやデメリットは?どのようなシチュエーションで使うべき?

そのような疑問をお持ちの経営者・個人事業主の方へ、ファクタリングの仕組みと活用方法を分かりやすく解説していきます。

結論からいうと、ファクタリングは以下のような会社・個人事業主におすすめです。

- とにかく急ぎ(可能であれば今日にでも)で資金調達が必要な事業主

- 財務状況が悪くて銀行から融資が受けられない

- 代表の信用情報がブラックで融資の審査に通らない

逆に、以下のような方はファクタリングを使う必要はありません。

- 日本政策金融公庫や民間銀行から融資を受けられる

- 目の前の資金繰りに困っていない

ファクタリングは「今すぐ急ぎでお金が必要だけど、借入ができない・・・」という方が使える、数少ない資金調達方法の1つです。

本記事では、実際にファクタリングを利用したことのある筆者が、仕組みから利用の手順、注意点まで分かりやすく解説していきます。

本記事は、法人・個人事業主を対象とした事業者向けファクタリングについて解説しています。

なお、給料ファクタリングは極めて違法性が高いので利用しないでください。もし給料ファクタリングについて知りたい個人の読者様がいらっしゃれば、給与ファクタリングの仕組み【違法】という章で給与ファクタリングの違法性を解説していますので参考にしてください。

【ファクタリングに関する関連記事】

ファクタリングの仕組み

ファクタリングを一言で説明すると、これから支払期日を迎える売掛金を業者(ファクタリング会社)に買い取ってもらい、支払期日前に現金化する資金調達の方法です。

少しややこしいので事例で説明します。

事例

A社「300万円の大型案件を受注したけど、入金日は2ヶ月先。それまで人件費や家賃の支払いが厳しくなってきたなあ。。」

上記のようなケースでファクタリングが有効です。

A社は2ヶ月先の入金を待たずとも、ファクタリング会社に300万円の売掛債権を270万円などで買い取ってもらうことができます。

これによって、A社のキャッシュフローの悩みが解決できるということです。

この時、300万円-270万円=30万円がファクタリング会社の手数料となり、彼らの儲けとなります。

300万円の売掛金をいくらで買い取ってもらえるかは、ファクタリング会社によって判断が異なります。

そのため、なるべく高い金額で買い取ってもらうためにはどのファクタリング会社に依頼するかが大切になります。こちらについては、いくつかのポイントがありますので後半でまとめています。

ファクタリングの種類

ファクタリングにはいくつかの種類があり、それぞれ仕組みや手数料、現金化までのスピードが異なります。

主なファクタリングの種類は以下になります。

- 【事業主向け】2社間ファクタリング

- 【事業主向け】3社間ファクタリング

- 【個人向け】給料ファクタリング

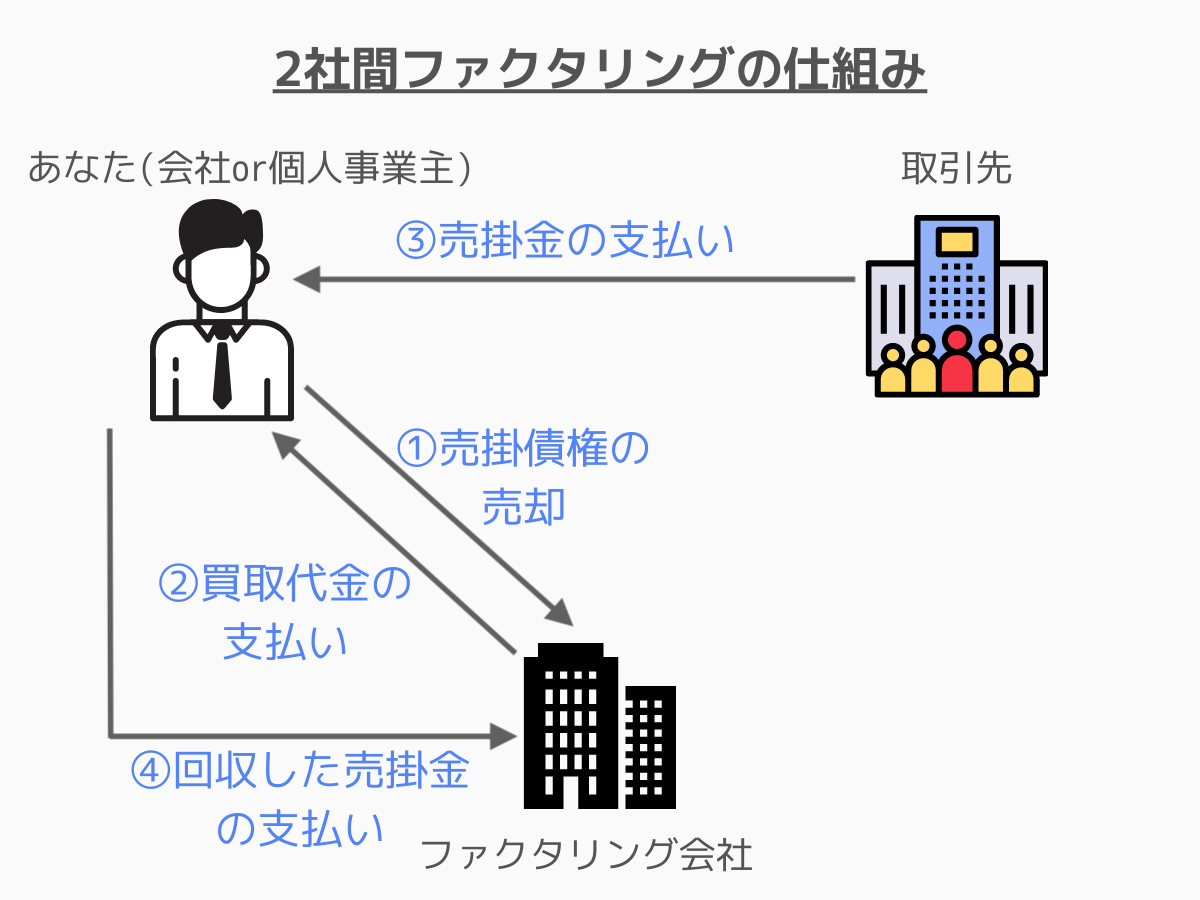

2社間ファクタリング

2社間ファクタリングの仕組みを解説します。

2社間ファクタリングは、あなたの会社(個人事業主含む)とファクタリング会社の間で契約が完了するファクタリングです。

利用の流れは以下の通り。

- ファクタリング会社へ売掛債権の売却

- 買取代金をファクタリング会社から受け取る

- 入金日に取引先から売掛金を回収する

- 回収した売掛金をファクタリング会社へ支払う

2社間ファクタリングでは、取引先へファクタリングを利用する旨は伝える必要はありません。

また、契約はファクタリング会社とあなたの間で完了するため、スピーディな売掛債権の現金化が可能です。

中小企業・個人事業主の多くが利用しているのが、この2社間ファクタリングです。

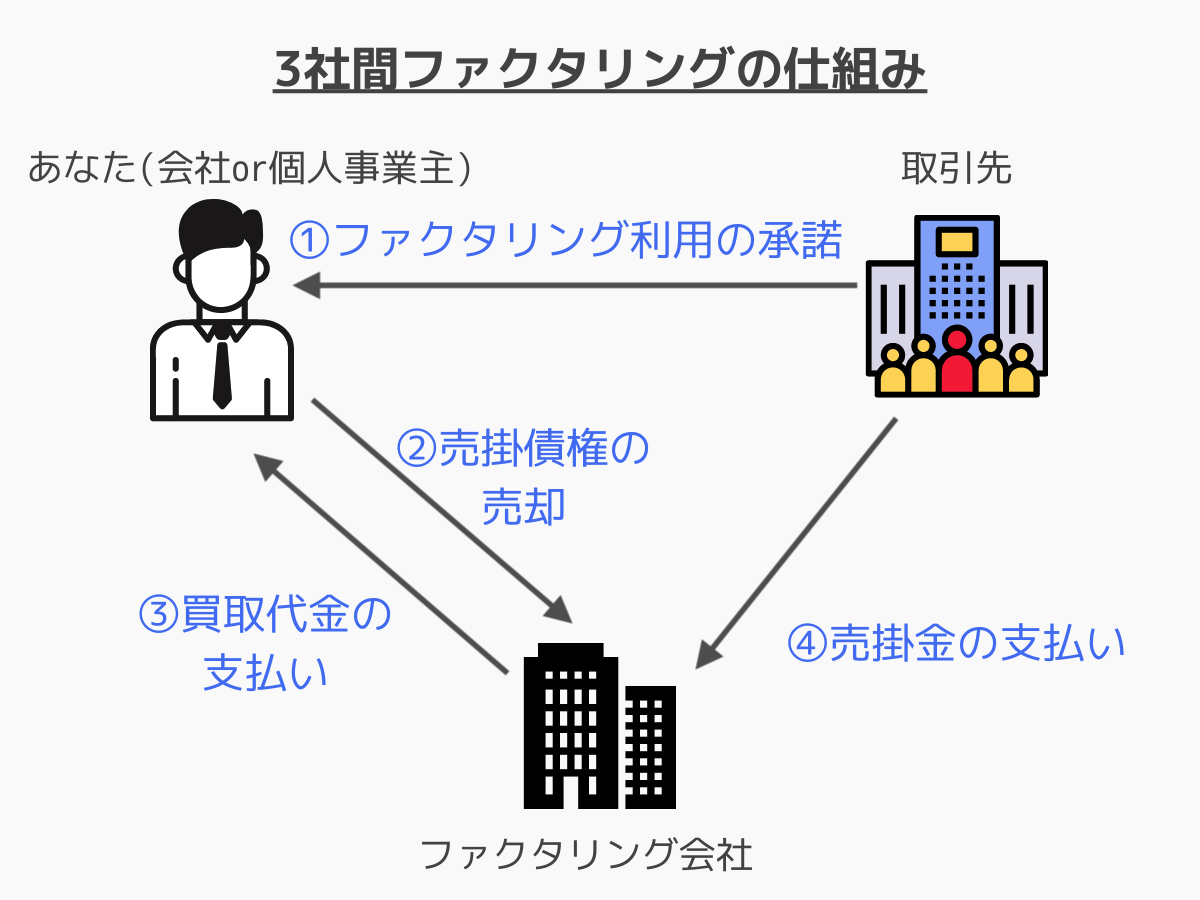

3社間ファクタリング

3社間ファクタリングの仕組みを解説します

3社間ファクタリングでは、あなたとファクタリング会社と取引先の3社で契約が必要なファクタリング手法です。

利用の流れは以下の通り。

- 取引先へファクタリング利用の承諾を貰う

- 承諾がとれたら、ファクタリング会社へ売掛債権を売却

- ファクタリング会社から買取代金を受け取る

- 取引先はファクタリング会社へ直接売掛金を支払い

3社間ファクタリングでは、取引先へファクタリングを利用する旨を通知しなければなりません。

ファクタリング会社は取引先から直接お金を受け取れるので、あなた経由でお金を回収する2社間ファクタリングと比べて、未回収のリスクは低くなります。

そのため、利用者がファクタリング会社へ支払う手数料は、2社間ファクタリングよりも安くなります。

2社間ファクタリングと3社間ファクタリングの違い

2社間ファクタリングと3社間ファクタリングの手数料や審査スピード、メリット・デメリットをまとめた表が以下になります。

| 項目 | 2社間ファクタリング | 3社間ファクタリング |

| 契約者 |

|

|

| 手数料の相場 | 10%〜25% | 1%〜5% |

| 審査の期間 | 最短即日 | 1週間程度 |

| 取引先への通知 | なし | あり |

| メリット |

|

|

| デメリット |

|

|

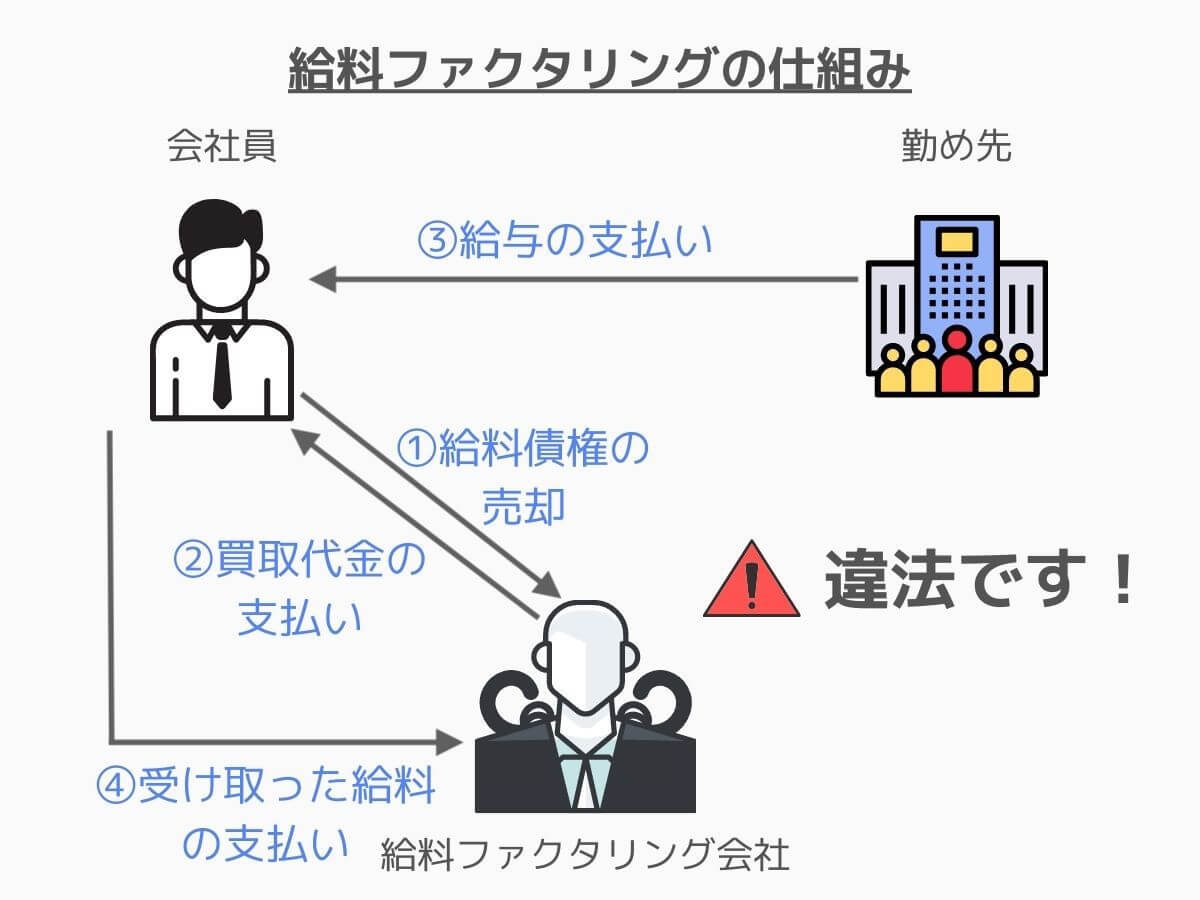

給料ファクタリング【違法】

給料ファクタリングは、個人が会社から受け取る給料を給料ファクタリング会社に売却し、給料日前に現金化するファクタリング手法です。

結論からいうと、給料ファクタリングは違法性が極めて高いため、絶対に利用しないでください。

金融庁は、給料ファクタリングのように個人の給与債権を買い取って、利用者を経由して資金回収する行為は貸金行法に該当すると公表しました。(参考:金融庁「給与ファクタリングに関する注意喚起」)

貸金業を行うには貸金業登録が必要ですが、ほぼ全ての給料ファクタリング会社は貸金業登録を行なっていません。

仮に貸金業に登録している会社がいたとしても、給料ファクタリングは、給与額の10%〜30%の手数料を支払うことで成り立つビジネスなので、年利換算すると貸金業の上限金利を超えて間違いなく違法になります。

つまり、基本的には、給与ファクタリング=違法という認識で間違いありません。実態はヤミ金です。

こうしたヤミ金業者を利用すると、法外な手数料を取られて経済的に困窮するだけではなく、支払いが滞ると業者が自宅や勤め先まで激しい取り立てにくるとトラブルも起こります。

繰り返しとなりますが、給料ファクタリングは利用しないでください。

事業者向けのファクタリングは給与ファクタリングと違い、貸金業法に該当しません。

ただし、逆にいうと、法律が明確に定められていないことから、事業主向けファクタリング会社の中にも、残念ながら悪質な業者は存在します。

なので、ファクタリングを利用する場合には、優良なファクタリング会社を選ぶ必要があります。当サイトでは、安全なファクタリング会社だけを厳選してご紹介しています。

ファクタリングの違法性については以下の記事でも詳しく解説しています。

ファクタリングのメリット4点

ファクタリングを利用するメリットは以下の4つです。

- 最短即日で資金調達できる

- 銀行融資の審査に落ちた事業主でも使える

- 担保や保証人がいらない

- 会計上、負債にならない

詳しく解説していきます。

メリット①:最短即日で資金調達できる

ファクタリングが他の資金調達手法と比べて、特に優れているのが資金調達までのスピードです。

新規で銀行から融資を受ける場合、申請から着金まで早くても3週間〜1ヶ月程度、既に取引がある場合でも2週間程度かかります。

一方、ファクタリングは最速で申請当日に現金化が可能です。業者によって対応スピードは異なりますが、必要書類が揃っていれば、ほとんどのケースで申込から数日以内に現金化できます。

メリット②:銀行融資の審査に落ちた事業主でも使える

ファクタリングは、銀行融資に落ちた事業者でも利用できます。

これはファクタリングの審査基準が融資と大きく異なることが理由です。

【融資とファクタリングの審査基準の違い】

- 銀行融資・・・利用者本人の信用情報、事業の財務状況が重要

- ファクタリング・・・利用者本人ではなく、売掛先の企業の信用力が重要

ファクタリング会社にとって、買い取った売掛金がしっかり取引先の会社から支払われるかどうかが重要なので、利用企業ではなく、取引先の返済能力が審査の最も重要なポイントになります。

そのため、

- 法人税、消費税などの税金を滞納している

- 赤字を出している

- 代表個人の信用情報がブラック

といった理由で銀行の融資を受けられなかった人でも利用できるのです。

メリット③:担保や保証人がいらない

銀行からお金を借りる場合、不動産担保や連帯保証人を付けることが多いですが、ファクタリングでは、このような担保や保証人は一切不要です。

実は、ここが大切なポイントなのですが、ファクタリング会社に請求書を売却した後、万が一取引先企業が支払いしなかったとしても、利用者にはその分を代わりに代理返済する義務は一切ありません。

ここはファクタリング契約時にも非常に重要なポイントなので覚えておいてください。

このように利用者本人に返済義務が発生しないことを、業界の専門用語で「ノンリコース」または「償還請求権がない」と言います。

もし償還請求権がある、つまり、利用者が代わりにファクタリング会社へ返済する義務がある場合、その取引は違法である可能性が極めて高いです。

実際、過去の判例でも売主に売掛債権の買い戻し義務がある(償還請求権がある)ケースでは、金銭の授受が金銭消費貸借契約に準じるものと判断された事例があります。(大阪地方裁判所平成29年3月3日判決)

金銭消費貸借を行うには貸金業への登録が必要となり、貸金業登録をしていないファクタリング会社はヤミ金ということになります。

悪徳業者の中には、契約文の中にしれっと償還請求権を有する、買い戻し義務がある、などと記載していることが多いため必ず事前に契約書を確認するようにしてください。

メリット④:会計上負債にならない

通常、銀行融資などの借入は会計上、負債としてカウントされます。

一方、ファクタリングは資産の売却という扱いになるので、会計上負債として計上されません。

負債の多さは将来、融資や出資を受ける際にマイナス評価を受ける可能性があ流ので注意してください。

ファクタリングのデメリット3点

ファクタリングのデメリットは以下の3つです。

- 手数料が高い

- 取引先や銀行にバレる可能性がある

- 少額の売掛金では利用できないケースがある

詳しく解説します。

デメリット①:手数料が高い

ファクタリングの手数料相場は約10%〜20%です。(2社間ファクタリングの場合)

例えば、200万円の売掛金をファクタリングすると、手元に入る金額は160万円〜180万円になります。

そもそもの仕組みが異なるため、単純比較するのは難しいですが、仮に200万円の借入(借入期間5年・毎月返済・年利2.1%)をした場合、5年間の合計利息は108,587円です。

基本的には、ファクタリングは他の資金調達方法に比べて手数料は高額となります。

デメリット②:取引先や銀行にバレる可能性がある

ファクタリング会社によっては、後々のトラブルを防ぐため、「あなたから売掛債権を買い取りました」ということを公的に証明する「債権譲渡登記」という契約を結ぶことがあります。

登記情報は、アクセスしようと思えば誰でもアクセスできるようになるので、可能性として、取引先企業や金融機関にファクタリングを利用した事実を知られてしまう可能性があります。

デメリット③:少額の売掛金では利用できないケースがある

大半のファクタリング会社では、最低買取金額は30万円に設定されています。

そのため、30万円未満の少額の売掛金ではファクタリングを利用できないケースがあります。

また、債権額が少額であるケースが多いという理由から個人事業主の利用がNGの業者も存在します。

ファクタリングとその他の資金調達方法の違い

ファクタリングとその他の資金調達方法の違いに関する記事の一覧です。

ファクタリングの審査基準

ファクタリングの審査基準に関する記事の一覧です。

ファクタリングの手数料

ファクタリングの手数料に関する記事の一覧です。

ファクタリングを利用する流れ

ファクタリングの申請〜入金までは以下の5ステップで進みます。

- ファクタリング会社の選定

- 見積依頼(仮審査)

- 本審査

- 契約・入金

- 支払い

ステップ①:ファクタリング会社の選定

申し込みを行うファクタリングを選びます。

ファクタリング会社によって、

- 最低買取金額

- 最高買取金額

- 買取手数料

- 現金化までのスピード

- 対応可能エリア

- 個人事業主の利用可否

は様々です。

自身のニーズ・シチュエーションに合わせてファクタリング会社を選びます。なお、この時にファクタリング会社は最低3社ピックアップすることをおすすめします。

実際、売掛債権をいつまでにいくらの値段で買い取ってもらえるかは、問い合わせをしてみないと分かりません。

HPである程度絞り込んだら、複数の会社へ問い合わせして比較検討することが大切です。

ステップ②:見積依頼(仮審査)

ファクタリング会社を決めたら、電話や問い合わせフォームから見積依頼をします。

主に最初の問い合わせ時は、

- 売掛先への請求書

- 直近数ヶ月の通帳コピー

- 身分証明書(運転免許証・パスポート等)のコピー

の3点があればOKです。

買取可能か、希望金額はどれくらいか、希望の買取日はいつかといった点の電話確認などが実施されます。

この時ファクタリング会社から大体の目安買取金額、日程が提示されるのでそちらを確認し、本審査へ進みます。

ステップ③:本審査

本審査では、仮審査で伝えた内容を証明するための必要書類を提出します。

主に以下の書類が必要になります。

【法人の場合】

- 登記簿謄本

- 会社の印鑑証明

- 代表個人の印鑑証明

- 代表個人の住民票

- 決算書

【個人事業主の場合】

- 個人の印鑑証明

- 個人の住民票

この必要書類を用意しておけば、審査がスムーズに進みます。

各書類の取得先は以下の記事にまとめてあります。

ステップ④:契約・入金

本審査が無事に通ったら、ファクタリング会社と契約を交わします。

本契約は、面談が必要な会社もあれば、メールや郵送でもOKという会社もあります。

いずれの場合も契約書の内容を確認し、署名・捺印をします。

契約締結が終わると、売掛金から業者の手数料を差し引いた金額が指定の口座に入金されます。

ステップ⑤:支払い

売掛金の入金予定日に、取引先から入金があったら振り込まれた入金分をそのままファクタリング会社へ支払います。

悪質なファクタリング会社を見抜くためのチェック項目

残念ながら、ファクタリング業界はまだ法整備が整っていないことから、中にはファクタリング会社を装った悪徳業者などもいます。

こうした悪徳業者は、ファクタリング会社のふりをして高利でお金を貸し付ける詐欺行為を行なっています。

実際、過去にはファクタリングを装ったヤミ金業者が摘発された事例もあります。

ここでは、悪質な業者に引っかからないためのチェックポイントを解説します。

①:契約書や控えを貰えるか

ファクタリング会社から契約書が提示されない、もしくは控えを貰えない場合には注意が必要です。

ファクタリング契約は、契約書を作成し双方で1部ずつ保管するのが基本ですが、悪徳業者はこうした手続きを踏まず、後から高額な手数料を請求してくることがあります。

「すぐに入金するから」「費用の節約になるので」などと甘い言葉をかけて契約書を結ぼうとしない場合は悪徳業者の可能性大です。

②:担保や保証を求められないか

ファクタリングには担保は保証人には一切必要ありません。

「取引先から入金が無かった時のために担保が必要です」「もし取引先が期日までに支払いしない場合は御社に代わりに払ってもらいます」といったことを要求してくるようなら要注意。

また、口頭で説明はなくとも契約書に小さく「償還請求権があります」などと書かれていることもあります。

ファクタリングは、償還請求権(取引先から支払いがされなかった場合の返済義務)がありません。

③:HPに電話番号や住所、代表者名が掲載されているか

悪質な業者によくあるのが、以下のケースです。

- HPの電話番号が個人の携帯電話

- 住所が公表されていない。もしくは実在しない住所

- 代表者名が苗字だけ

最近では、HPの見た目による違いにはそこまで大差がないためHPのみをみて判断するのは危険ですが、このような明らかな情報の欠落は必ずチェックしてください。

④:スタッフの対応は親切か

ファクタリングを利用する際の鉄則は「不明点が少しでもあれば確認する」ことにつきます。

そのような質問に対して親切に回答をしてくれるところであれば良いですが、粗雑な対応をするところであれば後のトラブルを防ぐためにも利用を控えるのが無難です。

⑤:極端に甘い契約条件ではないか

他社に比べて極端に契約条件が甘い場合も注意です。

悪質業者な業者は、早くお金を工面しなければ、という利用者の心理につけ込み、甘い条件を匂わせて契約を促してきます。

しかし、このような業者ほど、後から激しい取り立てにあったり、契約書に自分に不利な条項があるものです。

おすすめのファクタリング会社3選

実績が豊富で安心して利用できるおすすめのファクタリング会社をご紹介します。

ファクタリングの利用を検討している方は、まずこの3社に問い合わせをしておけば間違いありません。

審査通過率98.7%!「BIZパートナー」

【おすすめ度】[star rating=”5″]

| 項目 | 詳細 |

| 即日対応 | 入金まで最短1時間 |

| 個人事業主(自営業)の利用 | 可 |

| 手数料 | – |

| 対応エリア | 全国 |

| 取引可能額 | 10万円〜1億円 |

| 運営会社 | BIZパートナー株式会社 |

| 設立 | 2020年5月 |

| 資本金 | 10,000,000円 |

| 代表取締役 | 河野 章 |

| メリット |

|

| デメリット |

|

BIZパートナーは、2020年に設立した新興ファクタリング会社の1社です。

新興企業ながら年間契約件数は約3,000件。独自の審査スキームを持っており、審査通過率はなんと98.7%。

HP等での情報は多くないものの、以下のようなGoogleの口コミもあり、利用者からの評価は高いです。

資金調達が必要で、ファクタリングについてを調べているときにここの記事?を見て連絡。記事も分かりやすかったが、実際の説明も分かりやすくて良かった。

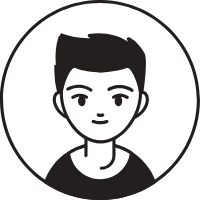

AI審査で着金まで最短60分「ペイトナーファクタリング(旧yup先払い)

【おすすめ度】[star rating=”5″]

【おすすめ度】[star rating=”5″]

| 項目 | 詳細 |

| 入金スピード | 最短即日 |

| 個人事業主(自営業)の利用 | 可 |

| 手数料 | 10% |

| 対応エリア | 全国 |

| 取引可能額 | 1万円〜 |

| 申請書類 | |

| ポイント |

|

ペイトナーファクタリング(旧yup先払い)![]() は、完全オンラインで利用できるおすすめのファクタリング会社です。

は、完全オンラインで利用できるおすすめのファクタリング会社です。

AIが自動審査してくれるため、面倒な書類提出などは一切なし。審査完了から最短60分で現金振込も可能です。

無料登録しておけば、好きな時に使えるので万が一のために今登録しておいて損はありません。

オンライン完結!最短2時間で現金化「QuQumo」

【おすすめ度】[star rating=”5″]

【おすすめ度】[star rating=”5″]

| 項目 | 詳細 |

| 即日対応 | 入金まで最短2時間 |

| 個人事業主(自営業)の利用 | 可 |

| 手数料 | 業界最安1%〜 |

| 対応エリア | 全国 |

| 取引可能額 | 約30万円〜1億円 |

| 契約書類 | 審査時:請求書、通帳コピー |

| 特徴 |

|

QuQumoは、来店不要・全国どこからでもオンラインで契約できるファクタリングサービスです。

契約は、電子契約サービス「クラウドサイン」を使用しているため、面倒な書類記入・押印の手続きは不要。申し込みから入金まで最短2時間というスピード対応です。

相見積も大歓迎しているので、複数社に依頼を出す際には利用しておきたい会社といえます。

目的別で選ぶファクタリング会社一覧

目的別のおすすめファクタリング会社一覧です。

利便性で選ぶ

エリアで選ぶ

ファクタリングでトラブルが起きた時の相談先

ファクタリングでトラブルが起きた際には、一人で解決しようとせずに弁護士、司法書士などの専門家に相談することが重要です。

弁護士・司法書士といってもファクタリングトラブルに精通している事務所は多くありません。

ファクタリングのトラブルに対応している事務所は以下にまとめています。

ファクタリングでよくある質問まとめ

ファクタリングに関するよくある質問に回答します。

Q.ファクタリングは闇金とは違うのですか?

ファクタリング会社は闇金とは違います。

ただし、誠実にサービスを提供しているファクタリング会社に紛れて、闇金業者がファクタリング業界に入り込んでいるのは事実です。

ファクタリング会社選びは、本記事の違法なファクタリング会社を見極めるポイントを参考にしてください。

Q.ファクタリングを利用した後、入金を使い込んでしまいました・・・

横領罪に当たる可能性が高いです。

ファクタリングとは売掛債権の売却なので、取引先から振り込まれた入金は本来ファクタリング会社のものです。

それを他の用途で使い込んでしまったのであれば、ファクタリング会社から刑事告訴されることもありえます。

Q.仮に架空の請求書を提出したらどうなりますか?

偽造・捏造した請求書や粉飾した決算書をファクタリング会社に提出して、お金を騙し取る行為は詐欺罪に当たる可能性があります。

実際に過去には、架空の売買契約しょを作ってファクタリング会社から7億7,000万円を搾取した経営者とその妻が詐欺罪の疑いで逮捕された事例もあります。

ファクタリングの仕組みと活用方法まとめ

これまでの内容をまとめます。

ファクタリングは以下の法人・個人事業主におすすめです。

- とにかく急ぎ(可能であれば今日にでも)で資金調達が必要な事業主

- 財務状況が悪くて銀行から融資が受けられない

- 代表の信用情報がブラックで融資の審査に通らない

ファクタリングは正しい知識を持って活用すれば、いざという時に頼りになる資金調達方法です。

本記事で得た情報をもとに失敗しないファクタリング活用術を覚えていただけると幸いです。

[…] ファクタリングとは?仕組み、メリット・デメリット【図解】 […]